老後の効果的な資産設計!退職金を資産運用しながら「〇〇売却」がおススメな理由

ここ最近、「つみたてNISA」「iDeCo」「企業型確定拠出年金」などの普及により、投資を始める方が急激に増えました。とても喜ばしいことですね。積立投資の仕組みを使って資産形成することが一般的になりつつあります。

一方で築き上げた資産や退職金など、まとまったお金を老後どのように使っていくかについての情報は多くはありません。

どうやって資産運用しながら資産を取り崩していけばいいのか

老後は公的年金だけでは足りない部分を取り崩していく必要があり、いかに運用しながらキャッシュフローを生み出していくかに着目する必要があります。

株式や債券に直接投資していれば、配当金や利子などの果実を直接受け取ることができる一方、投資信託から果実を得ようとする場合は、部分的に解約(売却)をする必要があります。

投資信託は1円単位、もしくは1口単位で少額からの解約が可能ですので、必要な金額に応じて少しずつ解約していくことができます。

将来、運用資産を取り崩すことについて、多くの人が、「ある程度資産が値上がりしたら売ろう」という考えをお持ちです。当然、「投資信託の値段が高い時に解約したい。下がっているときには解約したくない。」というのが人間の心理ですよね。しかし実際は投資信託の値段が上がってくると、「まだ上がるんじゃないか、もう少し上がるのを待とう。」となりやすいですし、値下がりしてくると、「もっと下がるかもしれない。これ以上下がって損するのは嫌だから売ろう。(行動経済学でいうところの損失回避性)」と、非合理な判断をしてしまいがちです。

「定期売却」がおすすめ

そこでおすすめしたいのが、「定期売却」という手法です。これは投資信託を毎月決まったタイミングで自動的に現金化(解約)していく手法です。現在この定期売却のシステムを取り扱っている金融機関はインターネット系の証券会社数社(楽天証券など)しかありませんが、これを利用することにより、運用しながら資産を取り崩していくことが可能になります。

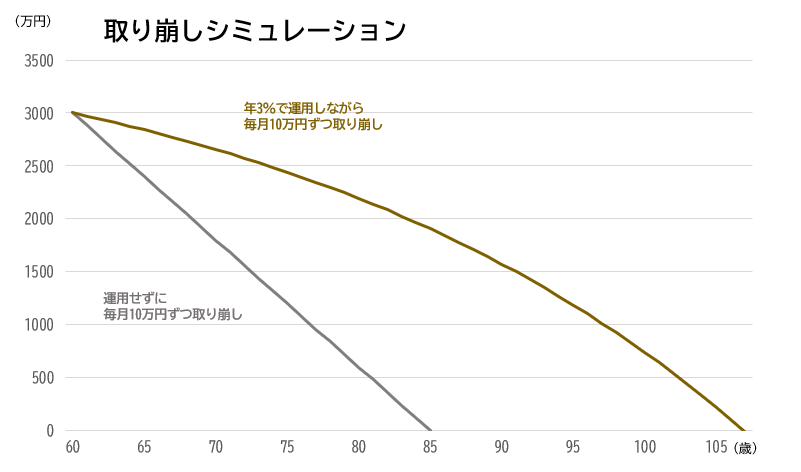

・たとえばゼロ金利の預金3000万円を60歳から毎月10万円ずつ取り崩す場合、25年後の85歳の時に尽きてしまいますが、この3000万円を年率3%で運用しながら10万円ずつ取り崩せば、46年後の106歳まで資産寿命を延ばすことができます。

ご参考:モーニングスター金融電卓

https://www.morningstar.co.jp/tools/simulation/fc2_1.html

ここまで読み進めていただくなかで、「それなら毎月分配型の投資信託の方がいいのでは?」と思った人もいるかもしれません。解約すると資産が減ってしまうけど、分配金であればお得な気もしますので。でも実は分配金の仕組みも、実態はほとんど部分解約をしていることと変わりません。むしろ定期売却の方が有利になることがあるのです。

詳しくは、拙著【毎月分配型投信より、投信「毎月解約」がお薦めの理由】をご覧ください。

定期売却には「定額売却」「定口売却」「定率売却」の3つがあります。

①定額売却:投資信託を毎月、一定の金額分を売却。

(例:毎月10万円ずつ売却)

「毎月決まった金額を受け取りたい」という方におすすめです。

解約する金額が大きく、投資信託が想定よりも値上がりしない場合は、投資信託の残高は基本的にはどんどん減っていくことになります。

②定率売却:投資信託を毎月、その時点で保有する口数の一定比率で売却。

解約する金額は毎月変動(例:毎月、その時点での保有口数の0.3%ずつ解約)

「投資元本の目減りを抑えながら長期に亘って受け取りたい」という方におすすめです。

このやり方は毎月のその時点での保有口数の一定割合を解約していくので、解約していけばしていくほど、解約口数はだんだんと減っていくことになります。結果として保有口数がゼロになることはないので、長期にわたって投資信託を保有していくことが可能になります。

また、定率解約のメリットの一つに、投資信託の値段(基準価額)が高いときには解約金額は大きくなり、下がっているときには解約金額は小さくなるということが挙げられます。

例えば、ある投資信託を1000万口保有しており、毎月0.3%(年間3.6%)を解約する場合、

基準価額が11,000円のときには

解約金額=11,000円×1000万口/10,000×0.3%=33,000円

となり、基準価額が9,000円のときには

解約金額=9,000円×1000万口/10,000×0.3%=27,000円

となります。

毎月一定額を買う積立投資は、基準価額が低いときにはたくさん口数を買い、高いときには少ししか買わないので、経済合理性の高い手法ですよね。

同じように「売る」ことにおいては定率解約は基準価額が低いときには少ない金額を解約し、高いときには多くの金額を解約するので、こちらも経済合理性が高い手法だといえます。

また、先ほどの例ですと年間3.6%ずつ解約することになるので、投資信託の年間のパフォーマンスが年率3.6%程度であればほぼ投資信託の残高は減らずに運用し続けることが可能です。仮に2%の運用利回りだとすると、徐々に資産残高は減っていくことになります。

③定口売却:受取最終売却年月を指定。指定投多くを資信託の保有口数を、受取開始から最終受取月までの売却回数で等分した口数を毎月売却。

解約する金額は毎月変動。(例:現在1200万口保有している投資信託を、10年間かけて売却していく。毎月10万口の解約)

「運用商品を〇〇歳までに計画的に解約して使いたい」といった方におすすめです。

この方法では、解約口数が常に一定ですので、投資信託が値上がりするに連れて解約の金額は増えていくことになります。一般的な投資信託の値段は長期的には上昇しやすいことから、この手法では受け取り金額は徐々に増えていくイメージになります。また、最終的には投資信託の残高はゼロになります。

自分に合った定期売却を計画しましょう

この3種類の中で一番いいやり方はどれかと聞かれると、答えは「人それぞれの状況や考え方によって違う」というのが答えになります。

「お金はどんどん使っていきたい、そんなに多く運用資産で残すことは考えていない」といった考えの方であれば「定額売却」「定口売却」が向いていると思いますし、

「できるだけ運用資産は残しながら売っていきたい」といった考えの方は「定率売却」が向いていると言えます。

しかし最も大切なことは、「どのように資産を取り崩していくかという老後のライフプランシミュレーションを作り、それに合った取り崩しプランを作ること」です。

もしご自身の力だけで老後のシミュレーションを作ることが難しかったり、ご自身に最適な定期売却がわからない場合は、弊社にお気軽にご相談ください。

株式・投資信託・つみたて投資など資産運用の特徴と注意点がよくわかる!

無料オンラインセミナーの詳細はこちら

シグマ株式会社 執行役員

ファイナンシャルプランナー(CFP)

日本証券アナリスト協会検定会員(CMA)

九州大学卒業後、日興コーディアル証券(現SMBC日興証券)に入社。個人富裕層、法人顧客への資産運用設計コンサルタントに従事し、営業表彰などを受賞。今まで以上にお客様視点で物事を考え、一人でも多くのお客様の役に立ちたいとの考えからシグマ株式会社に入社。丁寧なヒアリングとライフプランからお客様毎の課題を明確にし、最適な資産運用提案を心がける。

【趣味】自己啓発、四季報の読破、お酒、トレーニング・ジョギング

【座右の銘】継続は力なり

【講師実績】 名古屋証券取引所IRエキスポ2017、2018