IFAについて

IFA(独立系ファイナンシャル・アドバイザー)とは

IFAとは、Independent Financial Advisorの略称で、独立した立場から資産運用のアドバイスをする人のことを指します。IFAは「金融商品仲介業者」としての登録を受ける必要があり、証券会社や銀行などで専門知識や実務経験を積んだアドバイザーが活躍しています。とはいっても、あくまでも銀行や証券会社などからは独立した立場であり、転勤やノルマ商品などはありません。

資産運用アドバイスにおいては、「独立性」はとても大切です。投資商品のメーカーである運用会社や販売会社から適度な距離を置くことで、お客様との「利益相反」がより少なくなると考えています。そのため金融先進国であるアメリカでは約30年前からIFAが普及し、今では投資家の60%が運用相談をしていると言われるほど身近な存在になっています。

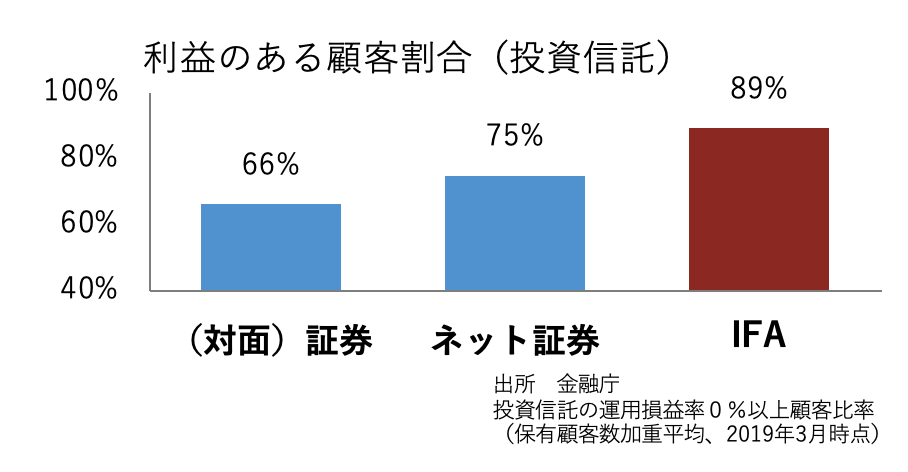

サービス価格表顧客利益を重視

金融庁のレポートによれば、利益のある顧客割合が最も大きいのはIFAとされています。商品提案を受けられる対面の証券会社や、低コストで投資できるネット証券と比較しても、IFAに相談する効果の高さがうかがえます。 転勤もなく長期的な関係が前提となるIFAは、より責任のある立場から提案をしなければなりません。シグマのアドバイザーは金融の現場で実務経験を積んでいるため、専門的な知見をもってアドバイスを提供しています。結果として、お客様の運用パフォーマンスの向上に寄与していると考えられます。

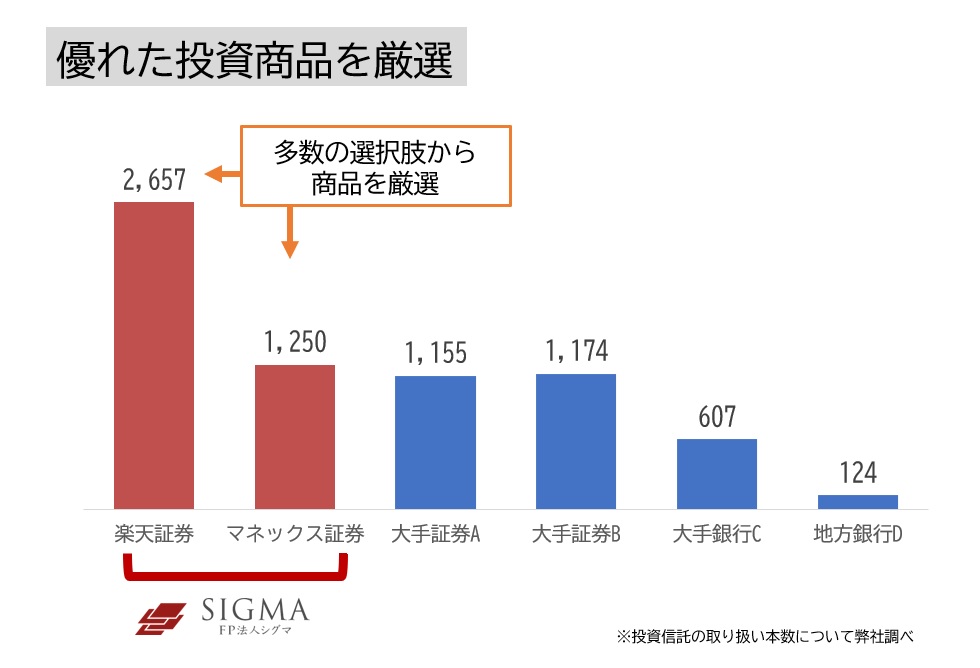

安心の大手ネット証券と提携

商品も豊富なインターネット証券大手の楽天証券、マネックス証券を利用することで、安心と質の高い提案を両立させることが可能です。また、インターネットコースにはない、IFA専用銘柄の取扱いもございます。弊社は、楽天証券、マネックス証券と業務委託契約を結んでおります。

金融商品仲介業者 東海財務局長(金仲)第152号

シグマならではの資産運用プロセス

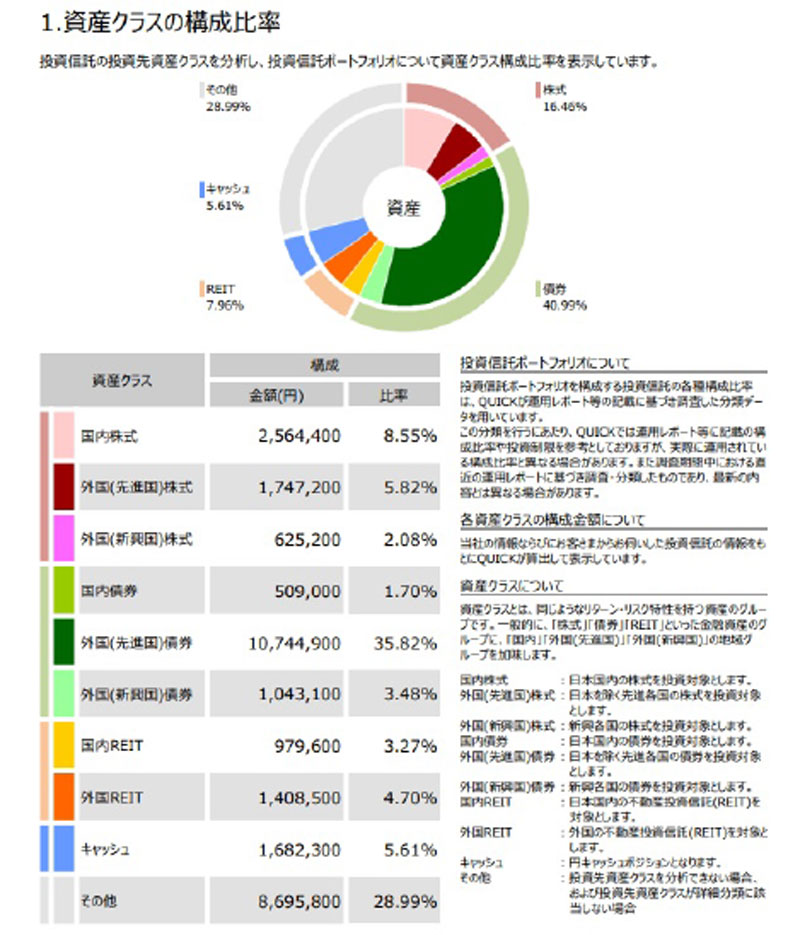

資産運用を成功に導くためには、アセットアロケーション(資産配分)が最も重要と言われています。私たちは、複数のコンサルティングツールを活用し、マクロ経済・金融環境に合わせて最適な資産配分を検討していきます。また、個別の商品選定についても、例えば投資信託であれば、運用実績やコストを重視するのはもちろんのこと、投資哲学や運用方針などを運用会社とミーティングを重ねることで厳選しています。

1. 資産配分・ポートフォリオの検討

ヒアリングやライフプランシミュレーションに基づいて決定されたリターン目標とリスク許容度から資産配分・ポートフォリオを検討します。

リスクを抑えつつリターンを向上させる効率的な分散投資を実践するためには、各資産の相関に配慮する必要があります。また、マクロ経済や金利市場等を鑑み、株式、債券、その他資産の配分を考慮することが重要です。分析ツールを活用し、期待リターン・想定リスクを明確にしながら、お客様にもわかりやすく説明します。

2. 投資先の厳選

投資信託については、長期的なパフォーマンスやコストなどを確認するとともに、テーマ性の排除などスクリーニングを実施しています。また、再現性を測るうえで投資方針や投資哲学などについて直接運用会社に確認をしたり、ファンドマネージャーなどとミーティングを重ねることで運用の質を見極めています。

債券については、専用の分析ツールを活用しお客様ごとのニーズに合った商品提案を行っています。債券は株式のように開かれた市場ではなく、IFAコース専用の取扱い商品も多く存在します。高度な知識と専門性によって妙味のある投資先を発掘することを心掛けています。

3. 投資戦略

マクロの投資環境やお客様の状況、商品の特性に併せて、積立投資や分割投資、一括投資などをの投資戦略を検討します。また、例えばリタイア後にインカムゲインなどのキャッシュフローを重視する場合には、債券投資や効果的な取り崩しの方法として定率売却、定額売却をご提案することもあります。

マクロ経済、投資環境、金融市場の分析

投資先の選定。株式・債券、REIT・コモディティ、投資信託

運用会社、ファンドマネージャーとのミーティング

4. メンテナンス

資産運用を成功に導くためには長期継続が欠かせません。長期保有を前提としつつも、世の中の大きな変化に適応し、資産バランスを変更することも大切です。株価を見ていれば短期的な変化はわかりますが、大局的な変動には気づけません。また、どんなに知識と経験をもった投資家も、急激な下落局面では狼狽してしまい正しい判断ができなくなると言われています。米国でも行動コーチングの効果が認められています。私たちは、社会情勢・経済情勢を見据えながら正しくご判断をいただけるようゴールまで伴走します。

お客様の状況

お蔭様で創業以来多くのお客様にご支持をいただいております。

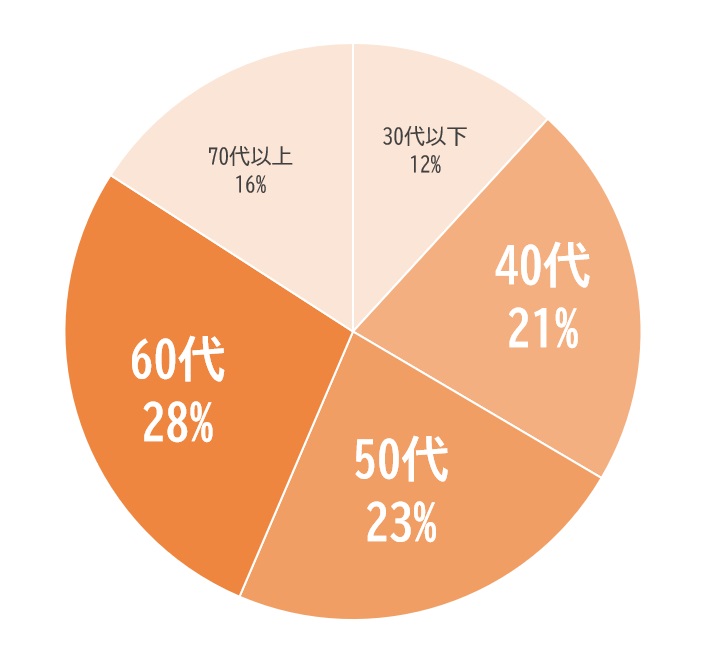

ご年代

幅広いご年齢層のお客様がいらっしゃいますが、特に40代から60代の方から多くのご支持をいただいております。老後の資産運用として、退職金やご相続資産のご相談も多数承っております。ご職業では、企業にお勤めの方、公務員、医師、企業経営者、不動産オーナーなど多岐にわたります。

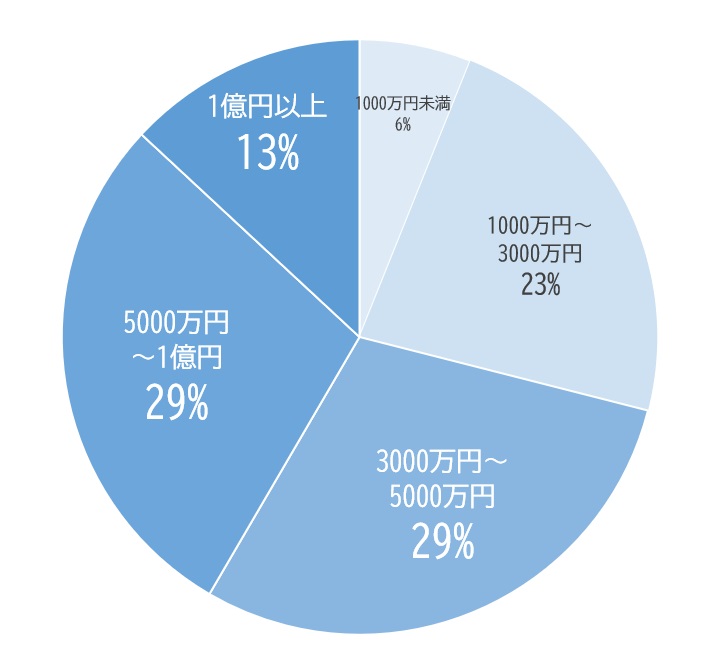

金融資産

金融資産が多い方ほど、より慎重な運用を望まれる傾向にあります。シグマでは十分にリスクに配慮し、安心でき納得のいくアドバイスを心がけています。

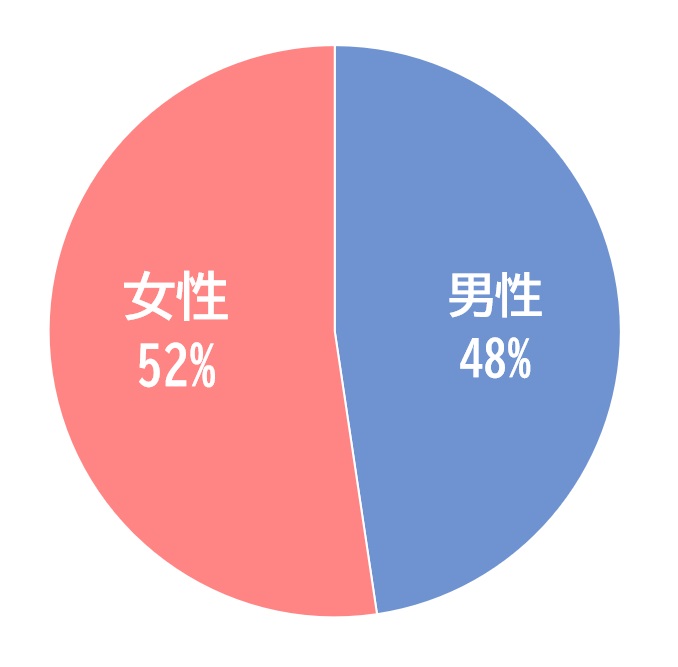

性別

全体的な投資家層では、男性比率が高くなる傾向がありますが、シグマでは女性の方から多くのご相談をいただいております。将来にご不安をお持ちの「お一人様」からのご依頼も増えてきています。

ゴールベースアプローチ

老後資金2000万円問題をきっかけに、投資や資産形成に関心を持つ方が増えています。一方で、「何から始めたらいいの?」「どんな商品がいいの?」と頭を悩ませる人は少なくありません。私たちのオフィスにも日々ご相談やお問合せをいただいています。

投資の難しいところは、将来何が起こるかがわからないことです。「確実に儲かるものはない」からこそ悩むのです。仮に投資した商品が、一時的には2倍になったとしても、将来本当に使いたいときに半分になっていたら成功とは言えません。株式や投資信託も必ず値段の変動があります。だからこそ、投資を始める前に考えなくてはいけないことがあります。1つは、「いつの時点で資産が増えていたら良いのか」ということ。そして2つめは、「途中の値下がりはいくらまでなら許容できるか」です。想定以上の値下がりで怖くなって、途中で売ってしまっては意味がないからです。

私たちは、お客様から将来の資産設計のご相談をいただくとき、これらのことに注意をしながらミーティングを進めていきます。お客様のゴールを明確にして、プランを立てていく「ゴールベースアプローチ」といわれる手法です。目標が明確になるからこそ、一喜一憂することのない着実な運用ができると考えています。

そしてもう一つ大事なことは、投資に関しての知識です。日本では投資教育がされていないこともあり、投資についての正しい知識を持っている方は決して多くはありません。投資商品を購入する際の判断基準は何でしょうか。また、購入した後の情報収集と投資判断はどうされるのでしょうか。

難しい専門知識は不要かもしれませんが、商品を選んだり判断できるだけの知識はもちろん必要です。将来の経済情勢やマーケットの動きを当てることは困難ですが、少なくとも「なぜ今その値段なのか」を理解することはとても大切だと考えています。私たちは、しっかりと納得がいき、実行・達成ができるわかりやすいサービスを目指しています。