2024年新NISAがスタートし4か月程経ちました。

NISA口座は開設したものの、「商品選びで頭を悩ませているまっ最中!」という方も多いのではないでしょうか。

「コストの安い投資信託でほったらかしにしていればいいよね!」

NISAの商品選びでよくこのような声を聞きます。確かに人気のS&P500やオルカンなど株式型投信の運用成績は世界的な株高、円安を背景に好調なものが多い傾向です。

日経平均株価も史上最高値を更新し、「そろそろ下がるかもしれない。このまま持っておけばいいの?」そういったお悩みもあるかもしれません。

今回は、「大きな値動きに左右されたくない。」「リスクを抑えたい。」という方向けに「バランス型投資信託」について取り上げてみます。

バランス型投資の基本

1.バランス型投資信託とは?分散投資をする必要性

バランス型投資信託とは、複数の資産(株式・債券・不動産など)や市場(国内・海外)へバランス良く投資する(分散する)投資信託のことを言います。分散する資産の数は商品によってさまざまです。

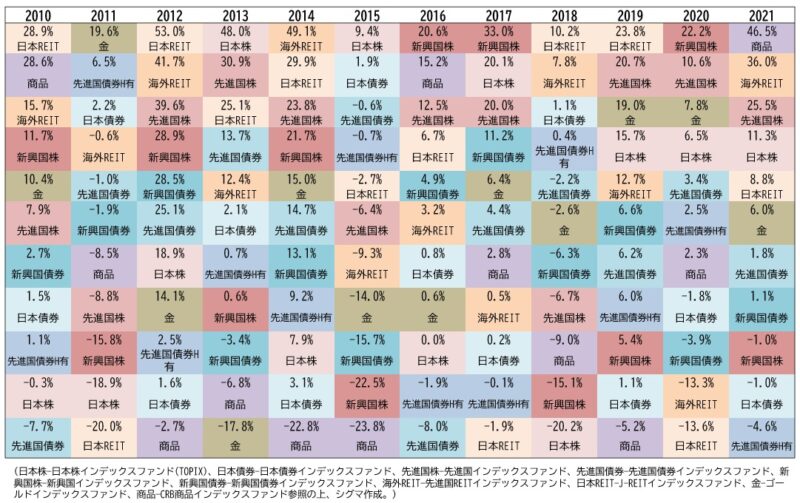

下図は過去12年間の主要な資産の騰落率を表にしたものです。

毎年値上がりしているもの、値下がりしているもの、その騰落率はまちまちなのがわかります。タイミング良く資産を入れ替えできたらいいですが、実際は難しいところです。

『卵を一つのかごに盛るな』という運用の格言があります。

どのような投資環境になっていたとしても平均的なリターンを確保する、これが分散投資の狙いです。

2.資産の相関関係を意識した分散投資

「じゃあ全資産に分散しておけば安心ね。」そう思われた方も多いと思います。

では分散した資産のほとんどが下がってしまったらどうでしょうか。実際に2007年リーマンショック時には一部の資産以外大幅に下落したことがあります。せっかく分散したのに意味がなくなってしまいますよね。

下図は国内株式、先進国株式、国内債券、先進国債券、国内REIT、先進国REITの6つの資産に均等投資をした場合の値動きです。確かに分散はしていたものの、リーマンショック時には40%を超える下落になってしましました。そして、元本を回復するまでに7年以上もかかっています。長期投資と割り切ることができればよいかもしれませんが、精神的なショックはそれなりのものでしょう。また、もしもこの時期に使う予定のお金だったとしら大変なことになりますよね。

でも、分散投資をしていたはずなのになぜこんなにも大きな下落をしてしまったのでしょうか。

実は、一括りに分散投資とはいってもその方法にポイントがあります。

例えば、2つの資産に分散投資をしていたとします。1つの資産が値下がりした時に、もう一方も同じように値下がりしてしまったら、分散効果は見込めません。

片方が値下がりした時に、もう一方が値上がりしてくれること(少なくとも値下がりしないこと)で分散効果が発揮されることになります。

つまり、反対の値動きをするような資産がどの程度あるかで、全体の価格変動を抑制することに繋がるのです。

そこでみるべきポイントが、「相関関係」です。

(GPIF資料参照)

0が相関関係なし、1に近いほど相関が高い(同じような動きをする)、-1に近いほど逆相関が高い(反対の動きをする)ことを示しています。

上記の表で見ていくと、日本株式と日本債券の相関係数は-0.158で、異なる動きをする傾向が強いため、あわせてもつ意味が強いということになります。

金については表にありませんが、株式と同様に単体で保有すると値動きが大きいという特性がありますが、比較的他の資産との相関関係が低い(もしくは逆相関)ため、組み合わせると値動きを抑えられる効果が期待できます。

※上図の相関係数も過去の実績のため、今後も常に当てはまるとは限りません。

最近のバランス型投資信託の傾向

バランス型投資信託の基本がわかったところで、実際にどういった運用をしてくれるものがあるのでしょうか。特徴的なものをご紹介していきます。これらは弊社が独自で分類したものであり、商品によって細かい運用方針が違います。実際に商品を選定する際には、各商品の目論見書「ファンドの特徴」などをご確認ください。

- 資産均等型

資産配分固定型のファンドで、資産配分比率を一定に保つため、値上がりして配分比率の高くなった資産を売却し、値上がりして配分比率の低くなった資産を買い増しするリバランスを行います。リバランスは結果的に割高となった資産を売却し、割安となった資産を買い増しすることにつながります。

- 可変配分型

資産配分変動型のファンドで、市場の変化に応じて資産配分を決めてくれる機能を持つ投資信託です。中には〇〇ショックなどの大きな相場変動に応じて、資金を資産から退避させ、現金という位置づけで留保しておく機能を持つ投資信託があります。リーマンショックなど、大半の資産が下落し、なにで運用してもリスクがある際に有効な機能と言えます。

また、可変配分型の中には過去の実績データーに応じて機械的に資産配分を決定するもの、また今後の相場を予見し資産配分を決定するものなどの特徴もあります。

年代別バランス型投資信託の活用方法

ではどのような方にバランス型投資信託が適しているでしょうか。

①60歳以上・年金をもらう世代

仕事をリタイアされ定期収入がなくなる60代以上の方は、資産を取り崩していくようになると思います。株式比率が高い状態で資産を保有し続け、いざ資産を使いたい時に目減りしていた…こういったことを回避するためにも、バランス型投資信託を組み入れてみてもいいでしょう。ここで確認したいのが2つのリスクです。

2つのリスク

値動きのリスク→運用途中で値動きの大きさがどこまで許容できるか

(例:投資金額の10% -500万円まで、など)

結果のリスク→運用資金を現金化する可能性が高い時期に想定外の結果になること

ここが短期である場合、値段の動きが穏やかなもので運用した方が良

いでしょう。

上記2つのリスクを予め検討することで、どの程度の値上がりや値下がりに耐えられるのか、どういった運用であれば不安にならずに継続できるのかについて確認することができます。また、ご自身の理想とする運用=継続できる運用なのかをしっかり見極めることにもなります。

将来的な、「こんなはずじゃなかった!」を避けるためにもリスクについては十分に確認しておきましょう。

②退職金や相続などでまとまった資金が入ってきた方

元々予定になかった資金であれば、余裕資金として積極的に運用できるのかもしれません。しかし、積極的に運用しすぎて大損してしまうようでは元も子もありません。

バランス型投資信託をうまく利用し、守る部分と攻める部分をわけて運用すると良いと思います。

③価格変動が怖い方

資産の上がり下がりが気になり、運用が継続できなくなりそうな方。そういう方も手堅くバランス型の投資信託を利用した方が良さそうです。

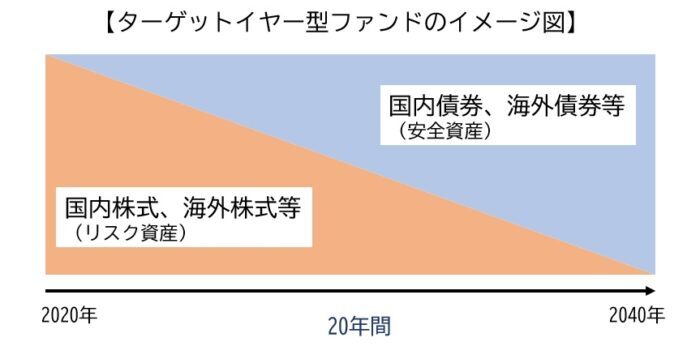

また、少額のうちは積極運用できるけど、金額が大きくなってきたときに資産の組み換えができるか心配という方は、ターゲットイヤー型というもので運用する方法もあります。

ターゲットイヤー型とは、あらかじめ運用期間が決められており、期間が進むごとに株式→債券などへ資産比率を替えてくれる機能を持ちます。

初めは株式で積極的に、後半は債券で安定的に、ご自身で売買をすることなく運用することができます。ただし、相場の変動などを加味せず自動的に株式→債券へ比率が変わるため、市場状況によっては資産が増えない場合もあります。また運用期間が終了するとそのまま現金化されてしまう点も注意すべき点です。

まとめ

リスク許容度、投資できる期間、金融資産全体における投資比率など、投資環境は人それぞれです。投資商品の情報はインターネットやYouTubeなど簡単に手に入る時代になりましたが、世間で言われている良い商品が自分にとって良いとは限りません。

商品のメリット・デメリットを知った上で上手に選択していきましょう。

シグマ株式会社

ファイナンシャルプランナー(AFP)

大学卒業後、日興コーディアル証券(現SMBC日興証券)にて資産運用コンサルタントに従事。その後、みずほ銀行を経て、シグマ株式会社に入社。お客様のことを深く知って、お気持ちに寄り添ったアドバイスを心がける。お客様毎にライフプランに最適な資産運用を提案することはもちろんのこと、相続・遺言などにも強み。

【趣味】 神社仏閣巡り、甘味食べ歩き

【座右の銘】 日日是好日