将来のお金の準備にはいろいろな方法があります。その中でも税制メリットが特に大きく、ぜひとも有効活用していただきたい制度に「確定拠出年金」があります。会社で導入されていてすでにやっている、いわゆる企業型確定拠出年金に加入しているという方も最近は多くなりました。その中でも、自分の給与の中から確定拠出年金の掛金を拠出するものを「選択型確定拠出年金」といいます。選択型ですので、給与としてもらうか将来のために掛金とするか、そしてその割合なども自分で決めることになります。

一方「iDeCo」は個人で任意で加入いただく制度です。

今回まずは結論から申し上げますと、「選択型確定拠出年金の方がiDeCoよりもお得」です。

ただ、選択型DCには大きなデメリットがあります。このデメリットがとても大事です。

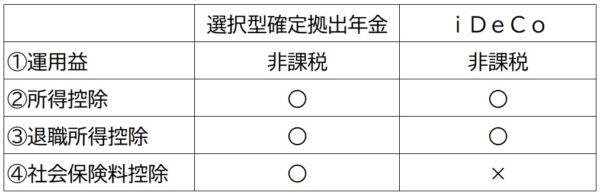

選択型確定拠出年金とiDeCoの比較

共通点 ①運用益が非課税である

②掛け金は所得控除が可能

③一時金で受け取る際、退職所得控除の対象になる

違い ④選択型確定拠出年金の掛金は社会保険料算定の対象から外れる

まずは共通点ですが、両制度ともに①運用して増えた利益に対して非課税②掛金は所得控除の対象であり、所得税、住民税の節税が可能③受け取り時に退職所得控除が使える

というメリットがあります。

選択型確定拠出年金のメリット

選択型確定拠出年金はこのメリットに加えて、掛金が社会保険料算定の対象から外れるため、結果として社会保険料の支払額を圧縮することが可能というメリットが上乗せされます。

iDeCoでは社会保険料の支払額の圧縮はできません。

どのくらいの圧縮効果があるのでしょうか。

社会保険料の個人負担額は大体15%程度ですので、

掛け金×15%分、社会保険料が減るというイメージです。

例えば月3万円選択型確定拠出年金にかけていると、

30,000円×約15%=約4,500円

減るという計算になります。仮に40歳~60歳までかけたとすると、

4,500円×12ヶ月×20年=108万円

もの軽減効果があります。大きいですね。

これだけ見ると選択型確定拠出年金の方に軍配が上がりそうですが、

社会保険料の支払いが減ることによるデメリットを考える必要があります。

選択型確定拠出年金のデメリット

社会保険料は主に

①健康保険料

②介護保険料

③雇用保険料

④厚生年金保険料

の4つから成り立ちます。このうち、①健康保険料③雇用保険料④厚生年金保険料

の3つにデメリットが生じることになります。(②の介護保険料は影響ありません)

まずは①健康保険料と③雇用保険料への影響についてです。

健康保険料が減ると、出産手当金と傷病手当金が減少します。

雇用保険料が減ると、失業手当、介護休業給付、育児休業給付が減少します。

ライフイベント発生時にもらえるものが減少するという事になります。これを踏まえて例えば今後出産を考えていらっしゃる方、育児休業を予定している方は掛け金を一時的にゼロにする方がいいかもしれません。

将来の年金額への影響を考える

次に④厚生年金保険料への影響についてです。

厚生年金保険料が減ると、将来受け取る老齢基礎年金が減少します。

どのくらい減少するのでしょう。

将来受け取る厚生年金額は下記計算式で計算できます。

毎月の掛金 x 5.481 ÷ 1000 x 掛金拠出月数

仮に40歳から60歳まで月3万円の確定拠出年金を20年間継続したとすると、

30,000円 x 5.481 ÷ 1000 x 240ヶ月=39,463円

すなわち、65歳から受け取る老齢厚生年金が年間約4万円減少するということになります。

仮に65歳から90歳まで受け取ったとすると、4万円×25年=100万円減ることになりますね。

先ほど、40歳から60歳まで月3万円かけた場合の社会保険料圧縮金額が約108万円ということでしたから、結果として圧縮額と同じくらい受け取れる年金額が減少するという事になりました。

また、遺族年金や障害年金の給付額にもマイナスの影響があります。

まとめ

選択型確定拠出年金は①運用益非課税、②所得控除、③退職所得控除が使えることに加え、④社会保険料が圧縮できるというメリットがある一方、様々な給付金が減少する、将来の年金額が減少するというデメリットが存在します。特に年金額が減少するというデメリットは大きいですが、足元の手取りの収入が増えますので、そのお金をつみたてNISAなどの制度を使って運用していくことも可能です。結果的にはメリットの方が勝ると考えます。「社会保険料が減ってラッキー」とは考えずに、そのお金で積極的に将来のために資産形成をしていただきたいと思います。勤めている会社で選択型確定拠出年金の制度があれば積極的に利用しましょう。

シグマ株式会社 執行役員

ファイナンシャルプランナー(CFP)

日本証券アナリスト協会検定会員(CMA)

九州大学卒業後、日興コーディアル証券(現SMBC日興証券)に入社。個人富裕層、法人顧客への資産運用設計コンサルタントに従事し、営業表彰などを受賞。今まで以上にお客様視点で物事を考え、一人でも多くのお客様の役に立ちたいとの考えからシグマ株式会社に入社。丁寧なヒアリングとライフプランからお客様毎の課題を明確にし、最適な資産運用提案を心がける。

【趣味】自己啓発、四季報の読破、お酒、トレーニング・ジョギング

【座右の銘】継続は力なり

【講師実績】 名古屋証券取引所IRエキスポ2017、2018