積立投資の3つのコツ

将来の資産形成のための有効な手段に「積立投資」があります。今回は、この積立投資を成功に導くための3つのコツについてです。

「資産運用における最大の敵は?」でもお伝えしましたが、投資環境の変動などその時の状況に合わせて、投資先をコロコロ変えてしまう人がいます。これは、一時的にうまくいくことがあっても、長期的にみると非効率なことが多いです。

「積立投資の3つのコツ」をよく理解すれば、その時の環境に流されることなく、上手な資産形成ができるようになるはずです。

①資産クラスの分散

1つ目は、資産クラスの分散です。資産クラスとは、投資対象となる資産の種類や分類のことで、例えば、国内株式、海外株式、国内債券、海外債券、不動産などが挙げられます。これらを1つのものに固めるのではなく、いくつかにバランスよく分けることを資産クラスの分散と言います。A株、B株、C株・・・と国内の株式をいくつかに分けることを銘柄分散と言いますが、これだと、もし日本経済全体が傾いてしまったら分散効果は半減してしまします。

例えば、1990年代のバブル崩壊前に国内株式(日経平均株価)に100万円を投資をしていたら、その資金は10年後にはおよそ半分の50万円にまで値下がりしています。上手に銘柄を分けていても、これだけ大きな下落局面では、マイナスの影響は避けられません。

しかし、この時にもしアメリカの株式(NYダウ)にも100万円投資をしていたら、どうなったでしょうか。10年後には250万円ほどになり、資産全体としてみれば1.5倍くらいに増えていたことになります。

このように、資金を1つの資産クラスに集中させるのではなく、複数の資産クラスに分けることで、全体としてのリスクが低減されリターンがより安定することになります。下の図は、主な資産クラスと分散投資の年次騰落率の比較をしたものです。

1年毎で見ても、それぞれの資産クラスの騰落率にかなりのバラつきがあることが見てとれます。どの資産クラスが最も上昇するかを当て続けることは、至難の業と言えるでしょう。

仮に、分散投資をして各資産クラスに均等に投資していれば、年率平均8.5%のリターンです。より安定的な運用をめざす人にとっては十分なリターンと言えるのではないでしょうか。

②時間の分散

2つ目のコツは、時間の分散です。投資で利益を得るためには、「安いところで買って、高いところで売る」のが原則ですが、相場の予測は難しく、結果的に高いところで買ってしまうことも多いようです。投資信託に関する実際のデータでも、過去の上昇局面では購入額が増え、下落局面では解約額が増えることが多くなっています。タイミングを重視して、1回で「まとめ買い」をするよりも、投資のタイミングを分けて時間分散をすることでリスクを減らす効果が期待できます。

定期的に「一定の金額」で購入すると、値段が安い時には多く、高い時には少ない量を購入する効果が得られます。この手法を上手に活用できるのが「積立投資」です。積立投資は、相場環境に関係なく、毎月一定額を機械的に購入していきますので、投資環境をあまり気にする必要もなく継続しやすい投資手法とも言えます。

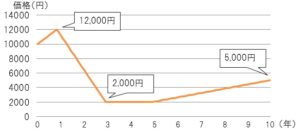

ここで1つ問題です。

あなたは、毎月1万円の積立投資を始めました。そしてそれを10年間継続したとします。

積立商品の値段はスタート時が1万円です。その後、その商品の値段は1万2000円まで上昇

ました。ところが経済情勢の急変で、3年後に2,000円まで下落してしまいました。5年後から徐々に回復し、10年目に5,000円になりました。この間もずっと、毎月1万円ずつ購入し続けています。

さて、10年目の評価額はいくらになったでしょうか?下の3つから選んでください。

※10年間で投資した金額は120万円です。

①約58万円 ②約108万円 ③約179万円

答えは③の179万円です。

ちょっと不思議ですよね。投資した商品は、当初の半値になっています。もし、最初に一括で120万円を投資していたら、10年後には60万円になっているわけですから。

でも少し考えてみたら、何も難しいことはありません。2000円ほどまで値下がりしている期間に、ずっと買い続けていたので平均の購入単価が安くなっているのです。そのため、そこから少し値上がりしたところで大きな利益が得られたのです。

株式などへの投資をすると、ほとんどの場合大きな値動きを伴います。これがリスク(振れ幅)なのですが、「積立投資」をすることで、それをチャンスに変えることにもなります。投資期間が十分にあるのであれば、積極的にリスクを取ってでも高いリターンをめざせると言えるのではないでしょうか。

③長期投資

3つ目のコツは長期投資です。これを理解することが最も大切なことかもしれません。

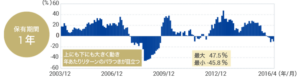

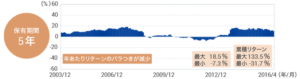

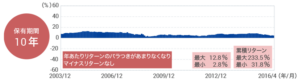

保有期間が長くなるほどリターンのバラつきが減り、安定する傾向があります。短期の変動に惑わされずに投資を継続することで、リターンの安定化が期待できます。

下の図は、先進国株式、新興国株式、先進国債券、新興国債券、グローバルREITに均等に分散投資をしたケースで、保有期間別のリターンを表したものです。保有期間が1年だと、40%を超す大きなリターンが得られる場合もありますが、タイミングによっては同様に40%以上のマイナスになった時期もあります。一方で、10年以上にわたって保有した場合は、どのタイミングで投資を始めたとしても、年あたりのリターンが安定し、マイナスのリターンもなくなっています。

(出所 楽天投信投資顧問)

※先進国株式:MSCIワールド指数、新興国株式:MSCIエマージング・マーケット指数、先進国債券:シティグループ世界国債インデックス、新興国債券:JPモルガン・エマージング・マーケッツ・ボンド・インデックス、グローバルREIT:S&P先進国REIT指数、

※上記は過去のものであり、将来の運用成果等を示唆、保証するものではありません。

なぜそうなるのかといいますと、10年以上の長期で見た場合、多くの資産クラスが右肩上がりの上昇を続けています。そのため、長期投資をしている人ほどマイナスになりにくくなるといえます。しかし、短期的にみると株式や為替は大きな変動をすることがあり、始める時期によってはリターンに変動がみられるのです。

先進国株式指数の推移

以上の、3つのコツ「資産クラスの分散」「時間の分散」「長期投資」をしっかりと理解し実践することで、短期的な相場の変動に左右されることなく、効果的な資産形成ができるようになるはずです。