知っておきたいリスクの本当の意味

投資や資産運用をおこなう際に、「リスク管理が重要」だとよく言われますね。ただ、言葉ではよく聞くようになりましたが、イマイチ理解できないという人も多いのではないでしょうか。

そこで、今回は投資や資産運用を考えるうえでの「リスク」についてお伝えします。

まずは、言葉の意味を考えてみましょう。直訳すると、リスク(Risk)=危険 です。何か危ないもののように感じますね。投資=リスク=危険というのはまさにこのイメージなのでしょう。でも、英語で危険を表す言葉にはもう1つ、デンジャー(Danger)があります。それぞれの意味を比較すると、

Danger: 程度のいかんを問わず危険の意味を表わす最も一般的な語。

Risk: 自己の責任において冒す危険。敢えて許容したり、回避することが可能。

英和辞典を引くとこのような違いがみてとれます。

さて、資産運用における危険(Risk)とは本来何を意味するものでしょうか?

実は、「損をすること」ではありません。それがもちろん避けるべきことというのはわかります。しかし、資産運用における最も“危険”なことは、単に損をすることではないのです。本来のRiskが意味するものは、将来が「どうなるかがわからない」ことなのです。いまの100円が、1000円になるかもしれないし、0円になるかもしれない。これがリスクです。つまりRisk=不確実性です。例えば定期預金は、「〇年後に元本が戻ってくる」ことが確実とされています。だから低リスク(もしくは無リスク)と言われるのです。一方で、株式は将来の○年後の価格がいくらになるかを的中させることはかなり難しいですよね。どうなるかわからないのです。

損をするかどうかではなく、不確実なものをリスクがあると言い、その程度に合わせてリスクが高い、低いと表現しています。

さあ、ここで一つ問題です。

①今ある100万円が、1年後に確実に105万円になるケースと、

②今ある100万円が、1年後に確実に0年になるケース、どちらのほうがリスクが高いでしょうか?

そうです。答えは、どちらもリスクはゼロ。無リスクです。

リスクの意味、ご理解いただけましたでしょうか?

考慮すべき2つのリスク

では,資産運用においてどんなリスクに注意するといいのでしょうか?私は、大きく分けて以下の2つのリスクを考慮すべきと考えています。

価格変動リスク

結果のリスク

①価格変動リスク

株式でも投資信託でも、日々値段が変動しています。値上がりする日も、値下がりする日もあります。これらの値動きのことを価格変動リスク(ボラティリティとも表現されます)といい、直感的にもわかりやすいものです。ですから、一般的にリスクを避けた運用というと、こちらの価格変動リスクをいかに減らすかにスポットが当てられます。

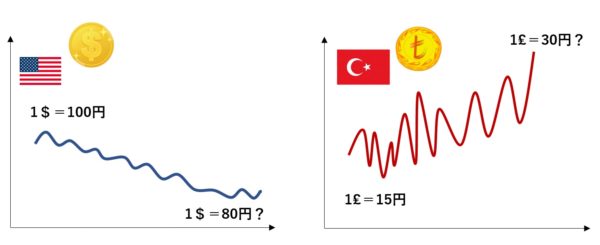

例えば、先進国の株式のほうが、新興国の株式に比べて価格変動は小さく、低リスクとされていますし、アメリカ・ドルの方が、トルコ・リラに比べて、リスクが低いこともイメージしやすいでしょう。

②結果のリスク

一方で、結果のリスクとは、例えば10年後、20年後などのある時点での状況を意味しています。先ほど例で考えてみましょう。アメリカドルの方が、トルコ・リラに比べて変動幅は小さいものの、結果10年後には米ドルが下落、反対にトルコ・リラが大きく値上がりしているようなケースです。

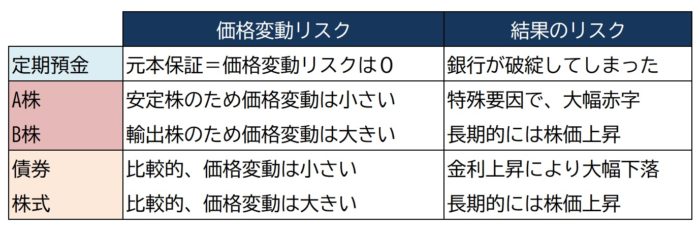

ほかにもいくつか例をあげてみます。

定期預金や株式、債券など様々な運用商品がありますが、それぞれの価格変動リスクと結果のリスクを比較しながら考えてみましょう。(右側の結果のリスクについては、少しオーバー目かもしれませんが、リスク=不確実性ですので何が起こるかわからないことを前提にしています。)

価格変動リスクと結果のリスクの違い、なんとなくイメージできましたでしょうか?

さて、この2つのリスク、どちらがより重要だと思いますか?

私は、投資のスタイルによるのではないかと考えています。

日々、値動きをチェックしたり、売り買いをしていく投資家・投機家の人には、前者の価格変動リスクを管理することが重要となるでしょう。一方で、例えばつみたて投資やiDeCoなどを活用するようなどちらかというと長期投資家であれば、後者の「結果のリスク」がより重要になるでしょう。(当たり前と言えば、当たり前ですが)

それよりも、どうやってこのリスクを回避していくのかが、資産運用を成功させるうえでのポイントです。

冒頭にも、Riskには、敢えて許容したり、回避することが可能。という意味があると書きました。そうです。資産運用におけるRiskは、やり方によって回避(低減)することが可能なのです。

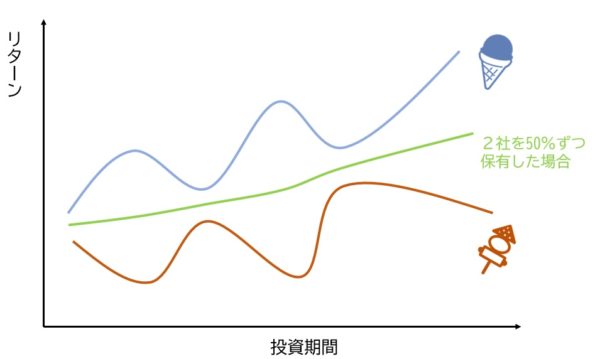

まず、価格変動リスクについては、反対の値動きをするものを同時に保有することでリスクを減らすことができます。

例えば、アイスクリームを製造する会社とおでんを製造する会社に投資をするイメージです。暑さの厳しい年には、アイスクリーム会社の株価が伸びますが、寒い年には売れ行きが悪く株価が下落するとします。逆に、おでん会社の株は寒い年に上昇し、暑い年に下落するとします。アイスクリームとおでんの会社の株式を半分ずつ持てば、どちらか一方だけに投資する場合に比べ、リターンが安定しやすくなります。(出所 GPIF)

実際の運用の現場ではこんなに簡単ではありませんが、イメージとしてはこのようなところですね。

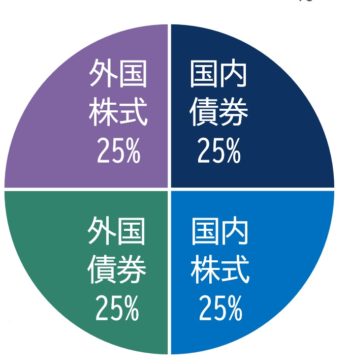

結果のリスクについては、バランスの良い分散投資がリスク低減の鍵といえます。ポイントは、食事と同じようにあまり好き嫌いをしないことかもしれません。現在は、米国を中心とした先進国が安心できる投資先と考えられていますが、10年後、20年後は現在の新興国がより安心できる投資先になっている可能性もゼロとは言えません。このあたりは確率に併せて配分を決めることが重要です。当面はやはり先進国だから80%~90%は先進国。でも将来はわからないから10%~20%を新興国のようなイメージです。

このように、どの資産に何%投資するかを資産配分(アセットアロケーション)といいます。つまり、結果のリスクを小さくするために、資産配分を適切に設定することが大切なのです。

今回のメインテーマではありませんが、資産運用の目標を達成させるうえでもっとも重要なのは「資産配分」と言われる理由もご理解いただけたのではないでしょうか。

もちろんこれらのリスク低減の手法を実践することによって、期待されるリターンも下がりやすくなります。将来的に全てが値上がりしていることは考えにくいからです。

ぜひ、資産運用の参考にしてみてください。

株式・投資信託・つみたて投資など資産運用の特徴と注意点がよくわかる!

無料オンラインセミナーの詳細はこちら

執筆者 吉田 篤

シグマ株式会社 代表取締役

ファイナンシャルプランナー(CFP)

日本証券アナリスト協会検定会員補(CCMA)

大学卒業後、日興コーディアル証券(現SMBC日興証券)に入社。個人富裕層、法人顧客への資産運用設計コンサルタントに従事。営業表彰やCS(顧客満足度)表彰などを受賞。その後、独立系のFP会社を経て、シグマ株式会社を設立。資産運用相談はもちろん、保険、相続対策、相続手続などについて、最適なプランニングを心がける。 若い世代から、シニアまでの「お金に関する悩み」の相談業務を行っている。

【講師実績】NHK文化センター、名古屋証券取引所、高年大学鯱城学園、名古屋市中小企業振興会、地元上場企業、東海東京証券など

【座右の銘】道徳なき経済は罪悪であり、経済なき道徳は戯言である

【趣味】温泉旅行、キャンプ、登山、釣り、ワイン会、読書(特に歴史に関するもの)