金利がある時代

日本でも長らく続いた低金利の時代が終わりを告げ、金利が上昇し始めています。今まで長い間低金利が続いていたため、金利が上昇するとどうなるのか、イメージしづらいのではないかと思います。本コラムでは、金利上昇による家計への影響として、「預金」、「住宅ローン」、「生命保険」、「債券」、「退職金」を取り上げ、事例を交えながら解説します。

金利とは

金利とは、お金を貸し借りした際に、金額(元金)に対して、どのくらいの割合で利子が発生するのかを表すものです。借り手にとってはコストになり、貸し手にとっては利益の割合を意味します。一般的には、利息の割合をパーセンテージで表します。

つまり、利息は「お金を貸し借りする時に支払う具体的な利用料」と言えます。

例えば、「普通預金の金利が0.2%」であれば、100万円を銀行に貸すことで年2000円の利息が得られます。

金利の推移

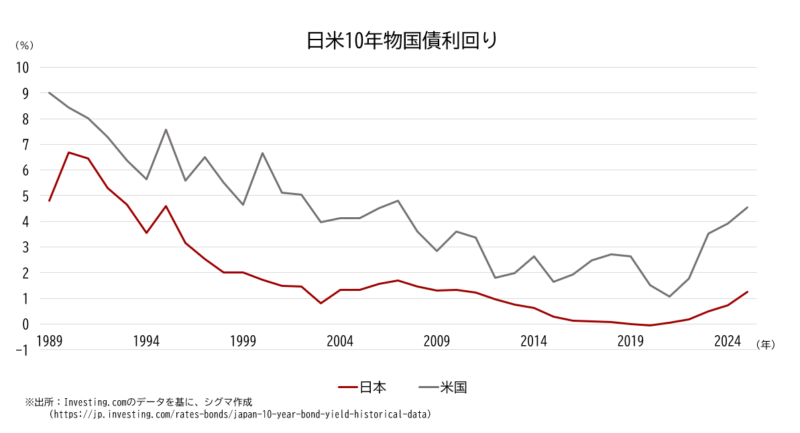

日本の金利の推移をグラフにしてみました。あわせて、米国の金利と比較しています。

日本は1990年代、バブル崩壊後に金利は下落の一途をたどりました。そして、長らく金利は停滞したままで、ほとんど金利がない状態が続いていました。

米国も日本と同様に低下傾向にあるものの、相対的には高い金利を維持し続けているといえます。

金利が上下する理由

なぜこれまで低金利だったのに、今になって日本の金利が上昇してきたのか疑問に思われるかもしれません。

以下に、金利がどのような理由で上下をするかについて解説します。

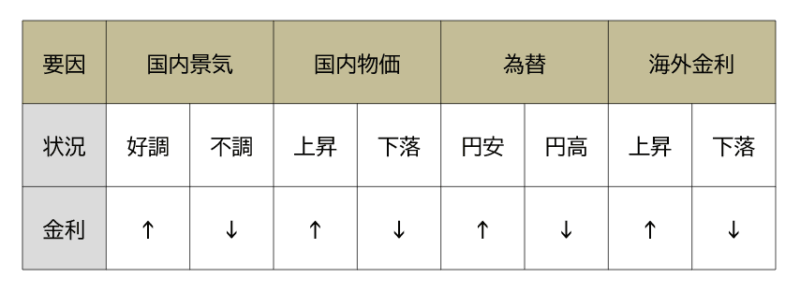

長期金利の変動要因としては、「景気」、「物価」、「海外金利」、「為替」などがあります。

景気

景気が良くなると、収入が増えるため積極的にお金を使います。

ローンを組んで家や車などの大きな買い物をすることもあり、結果的に資金の需要が高まり、金利は上昇しやすくなります。不景気の時は逆にお金を使うことに消極的になります。お金を借りて何かを買おうとする人も少なくなるでしょう。その結果、資金需要は下がり、金利は下がりやすくなります。

物価

物価が上昇していくときは、反対にお金の価値が下がることを意味します。全体的にはお金からモノに変えようとする動きが強まることで、購買意欲が高まると考えられます。また、金融政策も物価上昇時には引き締め(=金利上昇)となりやすく、反対に、物価が下落傾向(デフレ状態)になると、金利は下がりやすくなります。

為替

為替の変動が、金利の変動要因になることもあります。

為替が今後円安になるだろうと予測される場合に、海外資産を購入しようとする人が増えます。国内資産を売却して海外資産を購入する動きが強まるため、円の価値が下がり金利は上昇しやすくなります。逆に為替が円高になるだろうと予測される場合には、国内資産を保有しようとする人が増えます。国内資産を購入する動きが強まるため、円の価値が上がり金利は下落しやすくなります。

海外金利

国内だけでなく海外からの影響もあります。海外の金利が大きくかかわってくることもあるのです。

海外の金利が上昇する場面では、国内資産を売却して海外資産を購入する動きが増えるため、金利は上昇しやすくなり、逆に海外の金利が下落する場面では、海外の資産を売却して、国内資産を購入する動きが増えるため、金利は下落傾向になるでしょう。

変動要因と金利の関係

金利変動のメカニズムを基に日本の金利が上昇した理由を考えてみましょう。

2020年に新型コロナウィルスによる未曽有の危機に直面し、世界経済は混乱が懸念されました。各国中央銀行は、経済危機を回避するために大規模な金融緩和策(利下げなど)を打ち出しました。その結果、お金が過剰なまでに世の中に供給されたことで、お金の価値が下がり、コロナ収束後に物価上昇(インフレ)がおきました。2022年頃からは反対に、インフレ対策としての金融引き締め(利上げなど)に転換し、世界的な金利上昇になったのです。

金利上昇とインフレが家計に与える影響

預金

金利上昇によって恩恵を受けられるのが「預金」です。普通預金や定期預金の金利が上昇するため、単純に受け取れる利息が増えます。実際に、2023年頃の普通預金は0.001%程でしたが、2024年から2025年にかけて0.2%程度まで上昇しています。

しかし、現状のインフレ率が年2%~3%であることを考慮すると、実質的な価値は目減りしてしまうため、むしろまだ実質的には低金利と言えるかもしれません。

住宅ローン

家計への影響が大きいものに「住宅ローン」が挙げられます。

住宅ローン金利が上昇すると、変動金利で借りているケースでは返済額が増えることになり家計を圧迫します。また、新規で住宅ローンを利用する際も総返済額が増加します。金利上昇によって返済額がどのくらい変わるかを試算してみました。

例:借入金額3000万円・期間35年・元金均等で借入した場合

金利0.5% 77,875円 総返済額32,707,560円

金利1.0% 84,685円 総返済額35,567,804円

金利2.0% 99,378円 総返済額41,738,968円

仮に金利0.5%から金利2.0%まで金利が上昇した場合、毎月の返済額は21,512円増加し、総返済額は9,031,408円も増えることになります。

※住宅ローンには「5年ルール」「125%ルール」があり、毎月の返済額の急な上昇を防ぐことはできますが、未払い利息の発生や総返済額が増加する恐れもあります。

金利が上昇したら、変動金利から固定金利に切り替えればよい?

ご相談者のなかには、「金利が上昇したら変動金利から固定金利に切り替えればよい」と言われるケースもありますが注意が必要です。通常は、固定金利の方が先行して上昇していくことが多く、例えば変動金利が1.5%まで上昇している頃には、固定金利が3%を超えている可能性もあるからです。

借り換えには諸費用等もかかるため慎重に検討すべきですが、金利上昇のシミュレーションだけでもしておくことは有意義でしょう。

生命保険

生命保険も金利変動による影響があります。生命保険の保険料の計算基準となる予定利率は、長期金利の影響を受けています。

金利上昇によって、保険料が安くなることがあります。既に加入している保険料が安くなるわけではありませんが、低金利期に加入したものを見直すことで条件が良くなる可能性もあります。

最近では運用目的で保険などに加入されるケースも多くみられますが、2020年ごろの低金利期に加入されたもと比べると、積立利率が大幅に上昇しているものもあります。

ただし、注意点もあります。保険契約は、20年や30年など長期に亘ることが一般的です。多くの保険契約は、利率が固定されていることに気を付ける必要があります。たとえば、円建てで2%を超える運用利回りだったとしても、それ以上のインフレが続いてしまうと実質目減りとなりうるからです。年金保険や終身保険などの貯蓄性の保険では、運用利回り(積立利率)だけではなく、インフレも考慮に入れることが大切でしょう。

債券

固定金利での運用先の1つに債券があります。債券は、一般的に満期までに固定金利で利子を受け取ることができます。

世の中の金利上昇によって、債券も1%~2%など円建てでもそれなりの金利が見込めるようになってきました。ただし、債券も満期(償還)までの期間には注意が必要です。償還までの期間が短いものだと、値動きも穏やかです。金利が上昇してもすぐに償還を迎えるので、買い替えをして金利上昇に対応することもできます。一方で、償還までの期間が長いと、値動きが大きくなる傾向にあり金利が上昇すると値下がりします。

また、保険と同様にインフレが継続すると受取り額の実質価値が目減りしている恐れもあります。

既に長期の債券を保有していて、さらに金利が上昇すると考えるなら、短期の債券に買い替えるのも一つの有効な手段と言えるでしょう。

退職金

退職金の受け取り方にも影響があるかもしれません。退職金の受取り方法としてよくあるのが、「一時金受取り」と「年金形式(分割受取り)」です。このうち金利上昇による影響を受ける可能性があるのは、「年金形式」の方です。

例えば、退職金を一時金として受け取る場合を1000万円とします。年金形式で10年間で受け取ると総額1100万円となるケースを想定します。この場合、年金形式で受け取ると10年間で10%増えている計算です。つまり1年で1%の利回りと考えられます。

今後金利が上昇していくのであれば、一括で受け取って1%以上の利回りで運用することが可能かもしれません。ただし、これまでと同様ですがインフレが続いた場合は、実質目減りになる恐れもあります。

このように年金形式で受取る際は、金利上昇やインフレについても検討する必要がありそうです。

金利上昇とインフレが続くなら

ここまで、金利上昇とインフレが家計に及ぼす影響についてみてきました。

いくつか種類がありましたが、これらを「借りる」と「貸す」に単純化したうえで検討するとわかりやすいでしょう。

「借りる」

住宅ローン、自動車ローンなど

「貸す」

預金、保険、債券、退職金(年金形式)など

これまでは、お金を借りる際は、短期もしくは変動、お金を貸す際は、長期もしくは固定が選ばれてきました。今後、金利上昇とインフレが続くのであれば、これが逆になりそうです。つまり、借りる際は、長期・固定が選好されやすく、貸す際は短期・変動が選ばれやすくなるというものです。

低金利とデフレ時代の常識から大きく転換する可能性もあります。しっかりと知識を得ながら準備していきましょう。

シグマ株式会社

3級ファイナンシャル・プランニング技能士

大学卒業後、三縁証券、岩井コスモ証券、保険代理店などで10年以上勤務。お客様から信頼をいただき、営業面で優れた実績を上げてきました。投資と保険の実務経験を生かしたアドバイスに強み。より高い知識やサービスを志してシグマに入社。

お客様のご希望の将来をしっかりとヒアリングし、適切なライフプランニング・資産運用計画の作成を心がけている。

【趣味】読書、美術館めぐり、旅行

【座右の銘】習慣は第二の天性なり