日本では高齢化の進展とともに、認知症と診断される人も増加しています。65歳以上の高齢者を対象(3603万人)とした2022年度の調査(政府広報オンラインより)では、認知症の人の割合は約12%、認知症の前段階と言われている軽度認知障碍(MCI=Mild Cognitive Impairment)の人の割合は約16%とされ、両方を合わせると、3人に1人が認知機能に関わる症状があることになります。(軽度認知障碍の方が全て認知症になるわけではありません。)

自分自身や家族が認知症と診断された時、金融関係でどういった支障がでるかをまとめましたので、ご参考にしていただけますと幸いです。

認知症になると想定される金融取引のリスク

- 預金口座からの引き出し、定期預金の解約などの「窓口取引」ができなくなる

窓口取引は本人確認と取引意思確認が必須です。どちらか一方でも確認ができないと取引が行えません。

現金引き出しであれば、キャッシュカードも利用できますが、金額制限や暗証番号の失念による口座ロックのリスク、キャッシュカードの磁気不良により窓口取引が必要になる可能性もあります。

- 有価証券(株式・投資信託)の購入・売却ができなくなる

こちらも銀行窓口取引と同様、取引確認が必須となります。金融機関の高齢者取引の意思確認は年々厳しくなっています。意思能力の一定程度の低下によって、有価証券を現金化したいタイミングで売却できないなどが発生する恐れがあります。日々評価が変わりやすい有価証券の売買については特に注意が必要です。

- 不動産に関する契約ができなくなる

不動産の売買、賃貸契約では、本人の面談+意思表示か求められます。不動産の売買はもちろん、賃貸の場合は生活する住居の契約、高齢者施設に入居の場合でも施設入所契約や入所一時金の振込などの手続きが困難となります。

- 相続手続きが進まなくなるリスク

遺言書などがない場合、遺産分割協議といって相続人全員の合意で遺産の分割についての話し合いを行うことが一般的です。ただし、こちらも意思能力があることが前提となるため、遺産分割協議が成立せず相続手続きがストップしてしまう可能性があります。

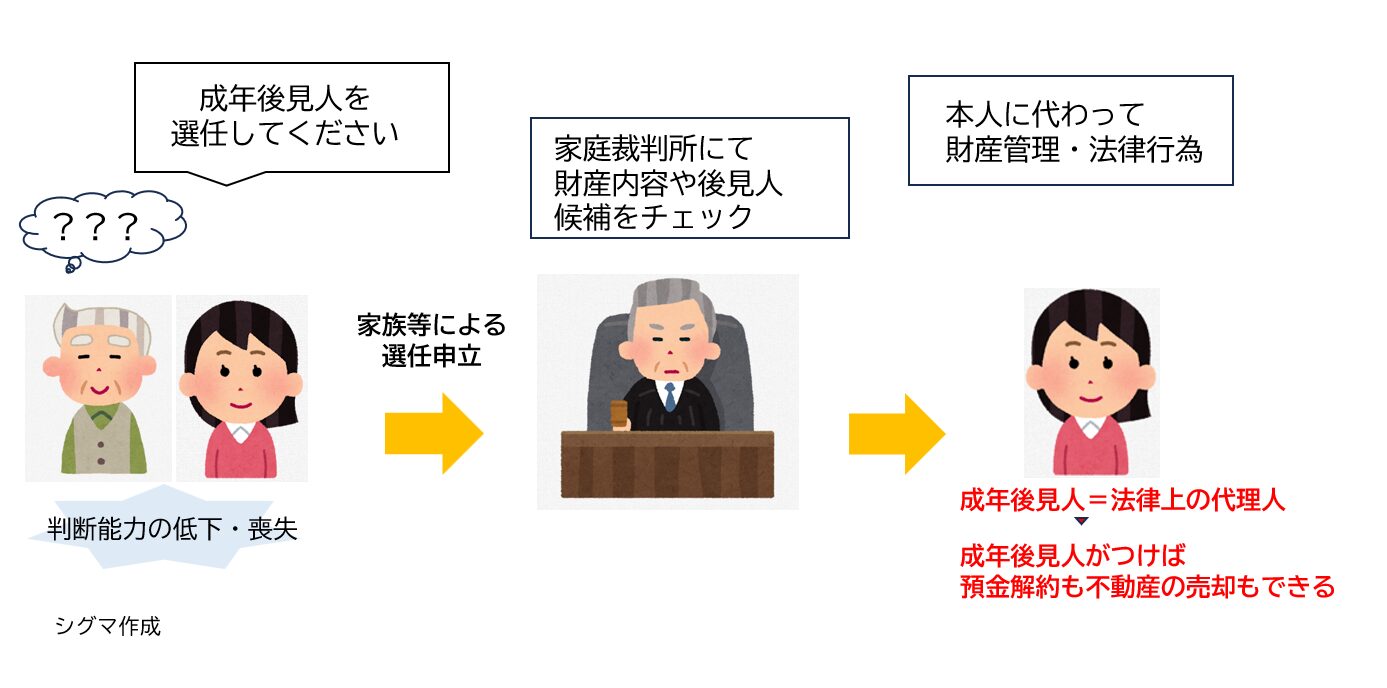

成年後見人制度(法定後見)の実情と落とし穴

認知症になった場合の金融資産の凍結リスクは、多くの方が聞いたことはあるのではないでしょうか。では、認知症になった場合はどうしたらよいでしょうか。まずは、よく知られている成年後見制度(法定後見)について、確認しておきます。

成年後見制度とは、判断能力を喪失した方のために裁判所が選ぶ法律上の「代理人」制度です。後見人は本人に代わって法律行為(財産管理+身上監護)を行うことができます。

後見人は家庭裁判所の監督を受けて活動します。そのため家庭裁判所に報告義務が生じ、年に1度以上、家庭裁判所に通帳・レシート・報告書を提出し、使途不明金がないか、不適切利用がないかなど、1円単位まで厳密なチェックを受けることもあるようです。

成年後見人は家族はなれない?家族がなれない場合に起こること

成年後見人は立候補や推薦はできるものの、決定権は家庭裁判所にあるのはご存じでしょうか。

後見人として家族が選ばれる割合は、直近の統計では19%、残り80%は家族以外の第三者(多くは弁護士や司法書士)となり、想定よりも家族が選ばれる割合は低い傾向にあります。

後見人として家族が選ばれなかった場合、以下のような問題が挙げられます。

・通帳、キャッシュカード、権利書、印鑑などを第三者の後見人が保管・管理

・法定権限は後見人が持つため、家族の意見も一定程度聴く場合もあるが、通らない場合も

・資金の使い道や福祉・介護サービスの利用先を決めるのも後見人となる

・資産運用の判断も後見人となり、一般的に値動きの多い資産を安定資産に変えていく傾向

・後見人による横領問題(ごく一部であるが、毎年発生)

後見人に第三者が就任した場合の報酬

第三者が後見人に就任した場合は、報酬も発生します。

報酬については、資産額や事務負担の大小を見て家庭裁判所が決定しますが、目安としては以下の通りです。資産額ごとの報酬の決め方に批判も多いため、目安は撤廃されたものの、転居や不動産売却、相続などの非定期の事務負担の場合は報酬の加算もされます。

資産額 ~ 1000万円 / 月額20,000円ほど

資産額 1000万円~5000万円 / 月額30,000~円ほど

資産額 5000万円~ / 月額30,000~60,000円ほど

(平成25年東京裁判所「後見人報酬の目安」より)

この報酬については、一度成年後見がスタートすると本人が亡くなるまでずっと続きます。仮に毎月3万円の報酬だすると、10年続けば360万円、20年で720万円にもなってしまい、経済的な負担が大きくなることも想定されます。

認知症による資産凍結から資産を守るために

成年後見人制度は認知症と診断されてから利用できるものの、詳細な報告が必要であったり、本人や家族の意向が反映されにくかったり、莫大な費用が発生する場合もあります。あくまでも認知症になってしまった場合の「事後的な制度」と考えておいた方がよいかもしれません。

では、事前に認知症対策としては何を検討するとよいでしょうか。

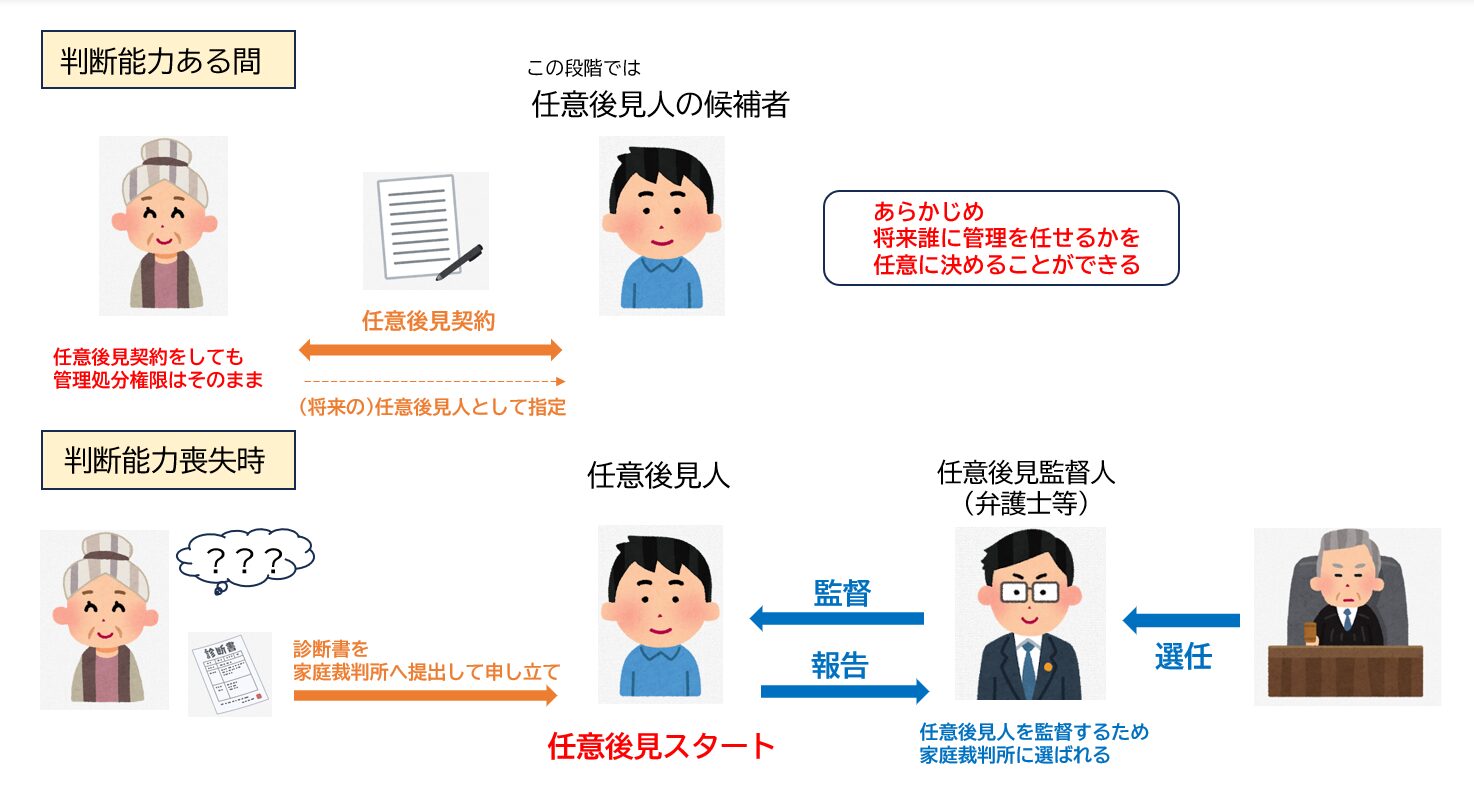

1つに任意後見制度があります。

任意後見制度とは、本人がまだ判断能力があるうちに、将来判断能力が低下した場合に備えて、あらかじめ信頼できる人(任意後見人)と、財産管理や生活に関する事務(任意後見契約)を公正証書で結んでおく制度です。

任意後見制度のメリット

・信頼出来る人(家族、弁護士、司法書士など)を候補者として選ぶことができる

・今は自分自身で管理できる方でも で締結ができる

・あらかじめ、代理権(なにをしてもらうか)の項目を決定できる

任意後見制度の注意点

・公正証書で契約を結ぶ必要あり

・任意後見人に就任しても、家庭裁判所で別途選ばれた 任意後見監督人(弁護士等)へ報告等の義務は発生する。

任意後見制度は、家族以外の第三者に後見人として管理されるリスクを回避する、第三者の管理に対しての報酬を支払い続けるリスクを回避する、第三者に横領されるリスクを回避するなど、成年後見人制度よりは使いやすい制度と覚えておくとよいでしょう。

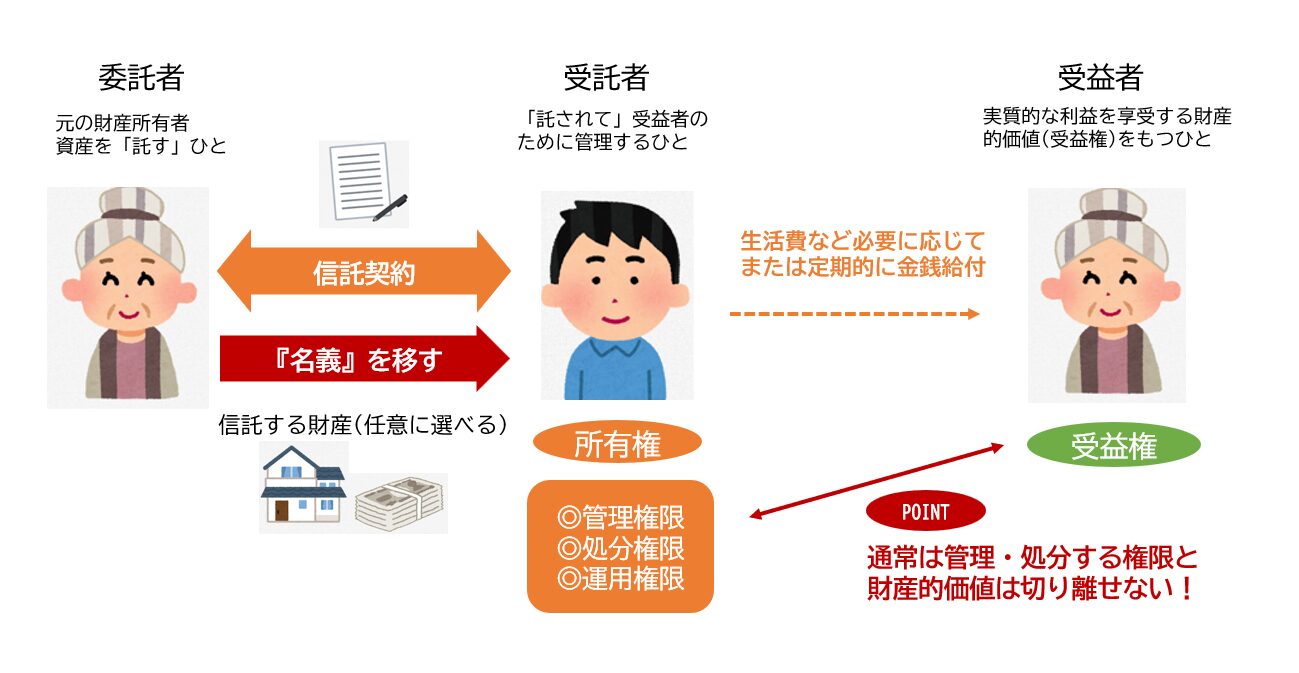

家族信託(民事信託)とは

将来の判断能力に備える財産管理方法のもう一つとして、家族信託を活用する人も増えています。

家族信託とは、信託の枠組みを使って、子どもなどの家族に財産の管理や運用、処分、承継などをまかせる仕組みです。

家族信託の財産の考え方

通常、財産はその財産的価値とその財産を管理・処分する権限は切り離せません。

例えば、土地の処分をするために財産の名義を移すと、当然ながら贈与税や譲渡所得税が発生します。家族信託は、財産的価値はその財産を持つ人のままで、財産の管理だけを任せることができます。

家族信託メリット

・後見制度に代わる柔軟な財産管理ができる

・名義移転(信託)をすれば、受益者が判断能力不十分でも財産凍結されない

・委託者=受益者という設定であれば、贈与税などの負担なく、資産の名義を移転して管理を任せることができる。

家族信託の注意点

・信託契約書を作成するには、法務・税務・金融・不動産などの多岐に渡る知識が必要なため、家族だけで取り組むのは難しい。

・失敗なく取り組むには専門家の力を借りることがおすすめ。

まとめ

判断能力が低下したときのリスクと対策について解説してきました。それぞれメリット・デメリットがありますし、何より仕組みが複雑と感じられたかもしれません。ご自身やご家族にとって、どれが適切かを見極めることが大切です。少しでも迷うことがあったら、まずは専門家探しから始めるとよいでしょう。専門家を選ぶ際には、法律だけではなく、税金や金融・不動産も含めてチームで連携できるところがお奨めです。なぜなら、認知症対策を進めるうえで、最終的な相続対策としての遺言や相続税対策なども関係してくることが多いからです。

最近では認知症対策セミナーなども各地で開催されているようです。まずはそういった機会に参加してみて、知識をつけることから始めてみてはいかがでしょうか。

シグマ株式会社

ファイナンシャルプランナー(AFP)

大学卒業後、日興コーディアル証券(現SMBC日興証券)にて資産運用コンサルタントに従事。その後、みずほ銀行を経て、シグマ株式会社に入社。お客様のことを深く知って、お気持ちに寄り添ったアドバイスを心がける。お客様毎にライフプランに最適な資産運用を提案することはもちろんのこと、相続・遺言などにも強み。

【趣味】 神社仏閣巡り、甘味食べ歩き

【座右の銘】 日日是好日