「民間の介護保険を勧められているんですけど、入る必要ありますか?」というご相談を受ける機会が増えています。

果たして民間の介護保険には加入する必要があるのでしょうか。

介護費用はどのくらいかかるのか

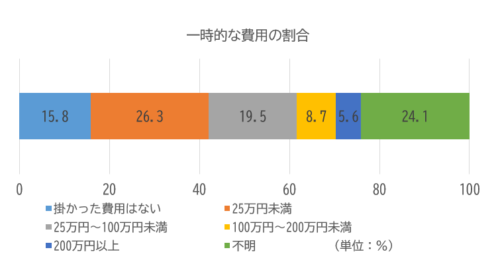

生命保険文化センターの調査によると、一時的な費用として平均74万円、月々の介護費用は平均8.3万円かかるそうです。

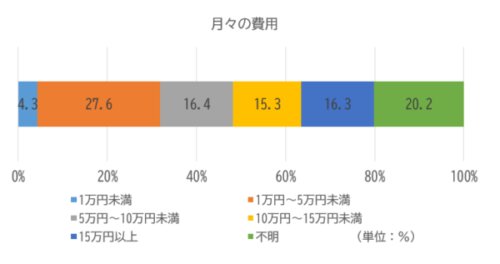

また、介護期間は平均約5年、結果として介護の平均総額費用は約500万円かかるというデータが出ています。

「介護費用として500万円くらい用意しておく必要がある」とまずは認識しましょう。

■介護に要した費用(公的介護保険サービスの自己負担費用を含む)

■介護に要した期間

出典:生命保険文化センター「介護にはどれくらいの費用・期間がかかる?」

要支援・要介護認定者の割合はどのくらいか

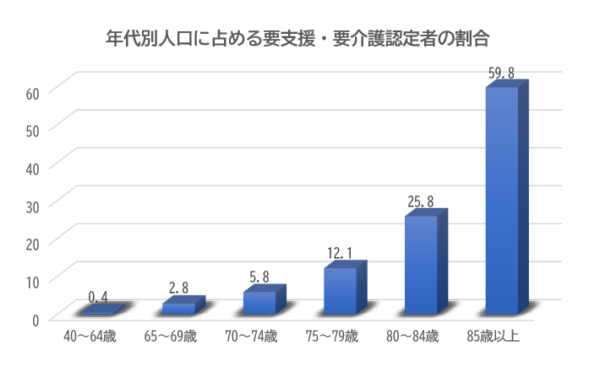

要支援・要介護認定者の割合は年齢によって違います。生命保険文化センターのデータによると、40歳から64歳までの割合は0.4%と非常に低いのに対し、75歳から79歳では12.1%となり、80歳から84歳になると25.8%と約4人に1人が要支援・要介護認定されていることがわかります。

このようなことから、75歳になるまで(遅くとも80歳になるまで)には、先ほどの介護費用である500万円を準備する必要があると考えます。

出典:生命保険文化センター「介護や支援が必要な人の割合はどのくらい?」

500万円をどうやって準備するか

準備するには2つの方法があります。

■500万円が給付される民間の介護保険に加入する

介護保険も支払い方法や受け取り方法で分類すると、大きく2つに分けられます。

一括でまとめて支払う「一時払いタイプ」と毎月支払う「掛け捨てタイプ」です。

一時払いの介護保険のケース

このうち、一時払いの介護保険は介護状態になった時に支払った保険料以上の保険金を受け取れるというものが多いです。最近ですとアメリカの高金利を背景に、米ドル建ての介護保険が人気のようです。

例えばこのコラムを執筆している2024年1月現在(米ドル/円=145円で計算)、ある生命保険会社の「米ドル建て介護保障付終身保険」に60歳男性が加入した場合、

一時払いの保険料が仮に350万円(約24,137ドル)とすると、介護保険金は約1.5倍の36,206ドル(約525万円)になるようです。

ただし、契約時点でのアメリカの金利情勢によって、保険金の増加率(例では1.5倍)が変動する点や、介護保険金はあくまで米ドルでの受け取りのため為替リスクが存在する点には注意が必要です。

(仮に、介護保険金を受け取る際の為替レートが1ドル=90円だった場合、保険金は約325万円(36,206ドル×90円)となり、支払った350万円よりも少なくなる可能性もあります)

また、途中解約する場合も元本割れの可能性があるため、介護状態になるまでは生活資金として解約しづらく、あくまで余裕資金で加入する商品だと考えます。あらかじめ介護資金を別で準備しておきたい方に向いているでしょう

外国債券で運用した場合との比較

比較のため、保険契約をせずに米ドルで運用して増やすことも検討してみましょう。たとえば、米ドル建ての債券を購入するとどうでしょうか。

2024年1月現在、米国債の10年利回りは約4%ですので10年満期の米国債を購入するとしましょう。(買付単価100%、利金にかかる税金非考慮)

仮に先ほどの例と同じ350万円分(約24,137ドル)を購入した場合、10年間で受け取れる金利は9,654.7ドル(24,137ドル×4%×10年)になります。

つまり、10年後には33,791.17ドル(約490万円)となります。支払った元本に対して約1.4倍に増えたことになります。

今回の例では、民間の介護保険は介護状態になり、所定の給付条件を満たして初めて1.5倍の介護保険料を受け取れますが、米ドル建て債券の場合は介護状態にならなくても10年後には1.4倍になっています。一時払いで保険を契約できる方は他の運用条件とも比較検討してみると良いでしょう。

掛け捨てタイプの介護保険のケース

掛け捨てタイプの介護保険は、500万円を自力で貯めていくのが困難な方(例えば年金生活者で収入が少ない方)、まとまった資金がない方、もしくは介護状態になった時に貯蓄から介護に関する出費をしたくない方は、加入することで介護状態になった時に500万円程度が確保できる介護保険に加入すると良いでしょう。

とある生命保険会社の掛け捨てタイプの終身介護保険は、所定の状態になると年金形式で保険金を受け取ることができ、60歳男性の場合月8,274円、70歳男性の場合月14,490円支払うと介護状態に合わせて年間20万円~60万円の保険金を一生涯受け取れるそうです。

仮に60歳の男性が79歳まで20年間毎月8,274円保険料を払い続けると

8,274円×12ヶ月×20年=1,738,800円

となります。結構な金額になりますね。

また注意点としては、要介護認定を受けても、給付条件を満たさないと保険金が受け取れない場合があることです。給付条件は各保険商品によって違いがあるため、加入する際はしっかりと確認するようにしましょう。

■自助努力で500万円を貯める

毎月積立投資をし、その後も運用継続

介護に必要な500万円を確保する2つ目の方法は毎月決まった金額を積立投資することです。今年から始まるNISA制度もうまく活用すると良いでしょう。

例として、現在50歳の方が、

①10年間、毎月1万5,000円を拠出し、積立投資を行います

②その後75歳まで運用を継続します

こんなケースを考えてみましょう。投資するお金は合計で180万円(1.5万円×12ヶ月×10年)です。

ここでの運用利回りを年率5%と仮定します。

金融庁の資産運用シミュレーションを使って計算をすると、

- 10年後の60歳時点では約232万円となります。ここで投資資金の拠出はストップ。

- この232万円を60歳から75歳までの15年間、5%複利運用できたと仮定すると、75歳時点で約482万円に資産は膨らむことになります。

目標の500万円に近い金額を、介護の可能性が高まる75歳までに作ることができました。

保険との大きく違うのは、もし介護状態にならなかった場合にも他のことに使えることですね。健康で元気があれば旅行に行ったり、趣味や娯楽などに使うこともできます。

また、運用によって増えた金額は

約302万円です。

通常は運用で増えた金額に対し譲渡益税として20.315%の税金がかかるため、約60万円を支払う必要があります。しかし、NISA制度を使って積立投資をするとこの税金が非課税になります。ぜひ利用するようにしましょう。

仮にお金を運用せずに貯金だけで10年間で500万円を作ろうとすると、1年あたり50万円(月あたり4万1666円)もの金額を貯めなくてはなりません。期間も十分にあるので資産運用の力を上手に使った方が良いでしょう。

一方で今流行りのS&P500や全世界株式のインデックスファンドに積立投資をしていく場合、元本割れのリスクがあることに注意しましょう。過去にはリーマンショックなどで半分以下になった投資信託もあります。介護資金が実際に必要になった時に元本が割れていて使えない!といったことがないようにある程度資金がまとまってきたら資産配分の見直しを行い、リスクを低減するようにしましょう。

介護資金の500万円を準備する方法として、民間の介護保険に加入して準備するか、毎月積立投資・資産運用して準備するという2つの方法を説明しましたが、民間の介護保険は給付条件を満たさないともらえないというデメリットがあり、恩恵を享受できない可能性があります。そういった点においては、使いたいときにいつでも使える毎月積立・資産運用して準備する方法をおすすめします。

■まとめ

・遅くても75歳くらいまでに平均介護費用である500万円を準備するようにしましょう。

・500万円を準備することが困難で介護に対してご不安な方、介護資金は別に準備しておきたい方は加入を検討されると良いでしょう。

・早いうちに積立投資をして将来の介護費用をつくっていきましょう。

シグマ株式会社 執行役員

ファイナンシャルプランナー(CFP)

日本証券アナリスト協会検定会員(CMA)

九州大学卒業後、日興コーディアル証券(現SMBC日興証券)に入社。個人富裕層、法人顧客への資産運用設計コンサルタントに従事し、営業表彰などを受賞。今まで以上にお客様視点で物事を考え、一人でも多くのお客様の役に立ちたいとの考えからシグマ株式会社に入社。丁寧なヒアリングとライフプランからお客様毎の課題を明確にし、最適な資産運用提案を心がける。

【趣味】自己啓発、四季報の読破、お酒、トレーニング・ジョギング

【座右の銘】継続は力なり

【講師実績】 名古屋証券取引所IRエキスポ2017、2018