-基礎編-

投資をはじめたい!

けど怖いのはイヤ!

そんなあなたのために、

証券アナリスト(株式などの投資を数学的に分析する、ややマニアックな資格)かつ、

料理が出来上がる前に自分が出来上がってしまう、そんなハードキッチンドランカーであるわたくし山本が安定運用のレシピをご紹介させていただきます。

それでは、、、ウィームッシュ!!!

目次

その一、安定運用とは?

その二、主な食材の特徴を知りましょう

その三、栄養バランスが大切

その四、心を込めて

その一、安定運用とは?

みなさん、サクサクジューシーな揚げ物やとろけるような甘いお菓子など、好きな食べ物はありますよね。

ですが、健康を維持するための食事は、栄養バランスを意識して摂取する必要があります。

資産運用も似ています。最近話題のメタバースやSDGs等、流行りのテーマや、好きな製品を作っている会社の株式を保有してみたいって思うこともあるでしょう。ですが、全体的なバランスを意識しないと、社会情勢の影響を受けたりして、時には大きく資産を減らしてしまい、精神的なダメージを負って肉体的にも不健康になってしまいかねません。

そんな、「心身共に健康的な状態を維持するために、大きな資産減少を避けつつ、資産を増やしていける運用」があれば理想的ですよね。

そんな安心安全な運用方法が「安定運用」です。

その二、主な食材(投資対象)の特徴を知りましょう

まずは、具材となる投資対象の種類や特徴を知りましょう。

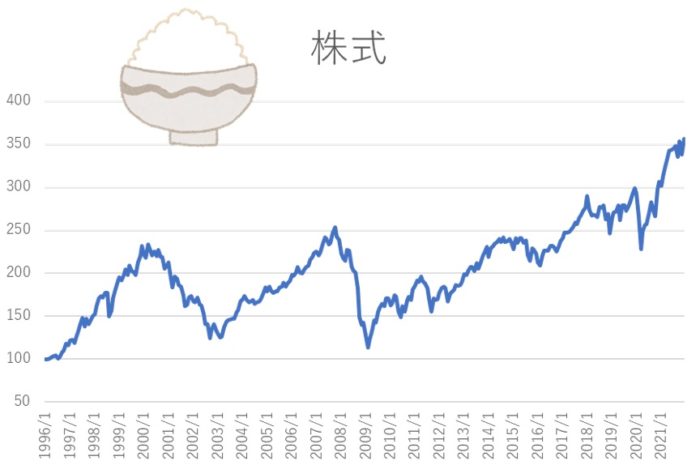

①株

ごはんのような、炭水化物(糖質)を多く含んだ食材といったところでしょうか。

大きく成長するためには欠かせない主役的な食材、けれど摂りすぎるとバランスが崩れてメタボな健康的にリスクのある状態になってしまいます。

株式を購入するということは、その会社に出資して株主になる、ということでもあります。

それはつまり一蓮托生。うまくいけば1.5倍や2倍など大きな価値になることもあります。世界に分散投資していた場合、紆余曲折ありながらも長期的に拡大している世界経済情勢の影響を受け、長期的には大きく成長する期待が持てます。特に景気がいい時期に資産拡大が期待できます。しかし、時折のクラッシュで大きく資産を減らしてしまうこともあるので注意が必要です。

参照:NYSE World Leaders

株式の特徴:

・大きな成長が期待できるのが魅力

・特に好景気時に資産拡大する傾向がある

・変動が大きいので注意が必要

②債券

お肉のようなたんぱく質を多く含んだ食材といったところでしょうか。

カラダの根幹である筋肉や骨を作るために必要な栄養素を含んでおり、健康的で引き締まった体を作るために欠かせない食材です。

債券は、国や会社などにお金を貸し出す「約束」のようなことです。あらかじめ決めた期日まで貸し付けて、その間に金利を受け取ることができます。株のように「出資」しているのではなくて、「貸し」ているだけなので、貸出先が破たんしない限りはお金は戻ってきます。そしてその間、あらかじめ決められた金利を受け取ることができるので安定的に資産を増やすことが期待できます。そのようなことから景気が悪くても資産拡大が期待できるため、景気後退期に株式から資金が流入して資産が拡大する傾向があります。ですので株式と反対の動きをすることがよく起きるということは重要なポイントです。為替の影響や債券価格の変動もありますが、主なリターンの源泉は金利収入がメインと考えられることが多い資産です。そのため、安定して資産拡大が期待ができる反面、その資産拡大の幅は小さい、という弱点もあります。

参照:米10年国債先物

特徴

・金利が入ってくるため安定的な資産拡大が期待できるのが魅力

・特に不景気時に資産拡大する傾向がある

・資産拡大の効果が比較的地味

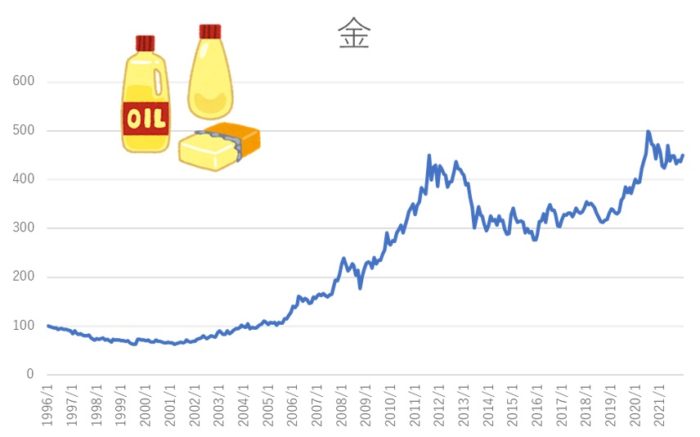

③その他資産(金、原油、不動産など)

マヨネーズやバターのような、脂質を多く含んだ食材といったところでしょうか。

ごはんのような炭水化物と、肉のようなタンパク質だけを摂っていれば健康を維持できるわけではありません。適度な脂質を摂っていないと、エネルギー不足になり疲れやすくなってしまいます。もちろん過剰摂取はメタボの原因となるのでほどほど抑える必要があります。

株式や債券以外のさまざまな資産(金、原油、不動産など)は、そんな脂質のように適度に含めることで、株式や債券だけでは不足しがちなさまざまな突発的変動時に安定的な動きを助けてくれることがあります。例えば金などは、テロや災害、軍事衝突など世界情勢が不安定な状況などに安全資産として資産拡大する傾向があります。

参照:CME金先物

特徴

・災害、軍事衝突など世界情勢が不安時に資産拡大が期待できるのが魅力

・世界情勢の安定期に成長性が乏しい恐れがある(金を保有しても配当も金利もつかない)

その三、栄養バランスが大切

投資では主にどのような資産があるか学びましたね。それではここからが本題です。

長期的には資産の拡大もたらしてくれる期待が持てる株式。安定的に資産拡大に寄与してくれる期待が持てる債券。増減のブレを抑えることをサポート役の期待ができるのが金、原油、不動産など「その他資産」です。

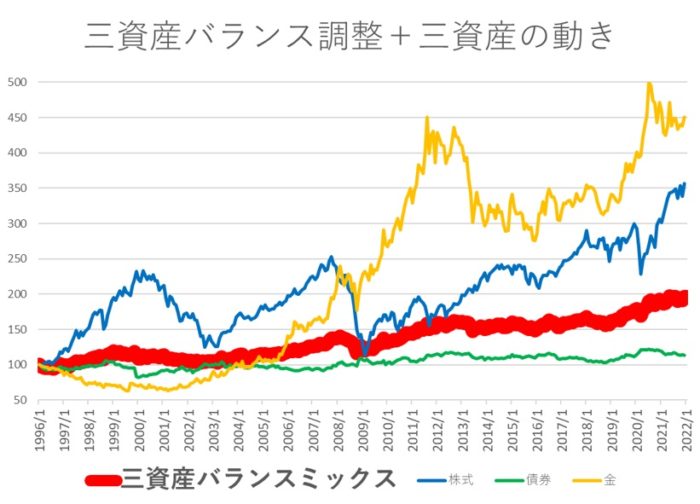

三資産を並べてみるとこんな動きです。(1996年1月を100とし、その他資産として金の動きを掲載)

ご覧いただいた通り、それぞれ動きはかなり違うようです。

今後景気が好景気になりそうであれば景気拡大が追い風となる株式に。今後の景気が悪そうであれば債券・金にということも考えられますが、肝心の景気の良し悪しを事前に察知して正解し続けることは、投資の世界に身をおいているような人でも極めて困難です。

それでは、「大きな資産減少を避けつつ資産を増やしていける安定運用」をおこなうためにはどうすればいいのでしょうか。

ところで、健康を維持するためには、エネルギー源となる三大栄養素のバランスが大切だと言われています。ちなみに、日本食肉消費総合センターによると、成人が健康を維持するためには望ましい比率は、炭水化物7割、たんぱく質1割、脂質2割といわれているようです。

それを資産運用に当てはめるのです。つまり「どれを保有すればいいのか」という問題ではなく、「それぞれに資金を分散して保有する」という考え方が安定運用のレシピです。どれかに偏るのではなく変動幅や成長性に応じて、これらをバランスよくミックスすることが大切です。例えば、株式を2割、債券を7割、金を1割保有した場合はどうでしょう。

いかがでしょうか。赤色で示した三資産のバランスに配慮した資産はそれぞれの資産の変動の荒波を打ち消し合って、とても安定的な動きをしていることがわかります。さらに、過去に起きた大きなクラッシュ(ITバブル崩壊・リーマンショック)時をピックアップして比較してみましょう。

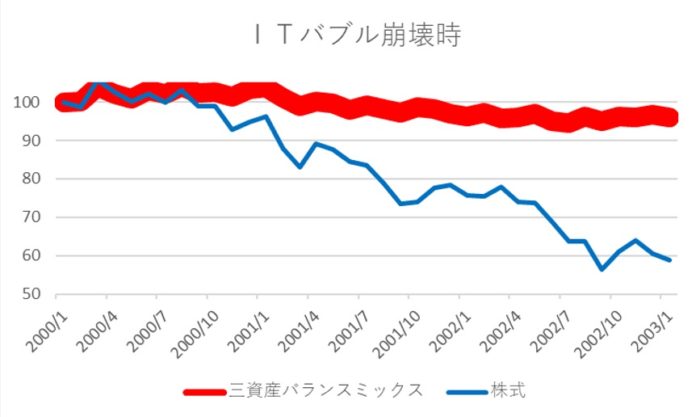

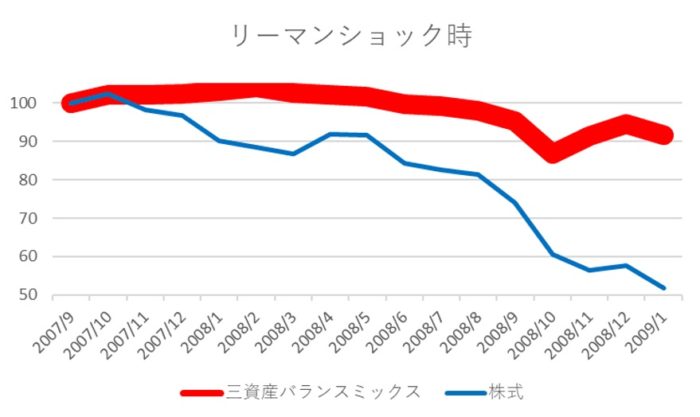

いかがでしょうか。安定していますね。

急激なクラッシュによる株式の急激な資産減少時に、かなり資産減少をしのぐことが出来ていることがわかります。

過去の大きなショック時の状況を比較してみると、

ITバブル崩壊時 株式:約-49%に対して、三資産バランスミックス:-9%

リーマンショック時 株式:約-50%に対して、三資産バランスミックス:-17%

このように世界経済の大きなショックの影響を受けやすい株式の変動を、債券やその他の資産にバランスよく分散することで、ショック時の資産減少を抑えることに成功していることが分かります。

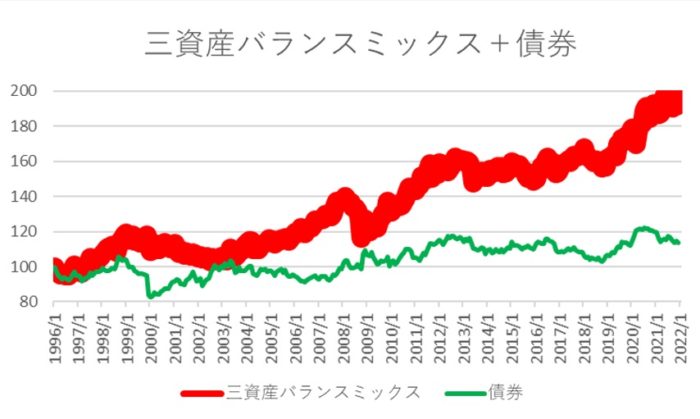

さらに、債券のみ保有した場合と比較してみると、

このように1996年~2022年までの26年間で約82%程度の資産拡大の差があるので、債券の弱点であった、地味さもある程度はカバーできています。

今回のバランスは、過去30年間程度の変動を考慮して比較的安定感があると思われるバランスを例にしてみましたが、実際には今後の状況の変化や、投資する方がどの程度変動を受け入れることができるか次第でバランスは変えていくべきだと思います。健康的な食事の栄養バランスもその人の年齢や代謝などで違うことと同じですね。

その四、心を込めて

「愛情こめた料理はおいしい。」そう信じて、毎日、家族のために愛情をたっぷりこめて、食事を作っているママ・パパは多いのではないでしょうか。料理の味がどのように変わるか科学的には証明しにくいのですが、『愛情をこめる』ことでひと手間を惜しまないという姿勢が丁寧な塩加減や加熱加減などに表れた結果、美味しさにつながると考えられます。

資産運用も、バランスのよい安定運用のレシピが分かったからそれでうまくいくのかというと、、、残念ながらそのようにうまくいかないこともあるようです。やはりこちらも考え方や心の持ちようが大切だと考えられます。

目に見えない資産の将来に期待して投資していくわけですから日々の資産の増減で一喜一憂したり、誰かが大儲けしたと聞けば、そんなに資産が増えていない自分の運用に対するもどかしさが募り、大きな災厄が起きて運用から手を引いくべきなのか疑心暗鬼になる、など、常に様々な誘惑や不安が浮かんでは消えていきます。いくらバランスに配慮して変動を抑えたとしても、経済状況の影響は多少なりとも受けることにはなります。そういった日々の変動に応じて買ったり売ったり対処していくのは、運やセンスの要素が大きくなってしまいます。そういった短期の情報戦で勝ち続けるためにはずっと相場に張り付いて情報を取り続ける必要が出てくるでしょう。「ノイズに振り回されてはいけない」投資の神様とあがめられるウォーレンバフェットもそう言っていますが、大事なのはそのような変動があるということを覚悟して、資産が増えてもぬか喜びせず資産が減っても慌てない、そういう心の持ちようも大切だと思います。

また、念を推しておきますが、この運用の目的は「大きな資産減少を避けつつ資産を増やしていける安定運用」です。悪く言えば、景気拡大期などは株式のみ保有していた場合の方が大きく資産拡大させることができるので、それにくらべると、つまらない、退屈な運用方法ともいえます。もしあなたが、途中、資産の大きな変動には目をつぶることが出来て、資産拡大に専念できるのであれば、安定性に配慮する必要はないのかもしれません。ご自身がどのような目的で投資するのか、どのようなスタンスで運用するのかをよく考えた上で始めることが大切です。

最後に安定運用のさしすせそでしめたいと思います!

さ 騒(さわ)がずに

し じっくりと

す 澄(す)んだ瞳で

せ 攻(せ)めすぎないで

そ それを忘れないで!!

若干の無理やり感があることは御愛嬌ということで、悪しからず。

株式・投資信託・つみたて投資など資産運用の特徴と注意点がよくわかる!

無料オンラインセミナーの詳細はこちら

執筆者 山本 洋平

シグマ株式会社

ファイナンシャルプランナー

日本証券アナリスト協会検定会員(CMA)

宅地建物取引士

大学卒業後、日興コーディアル証券(現SMBC日興証券)に入社。個人富裕層、法人顧客への資産運用設計コンサルタントに従事。より一層お客様目線のコンサルティングがしたいと考え、シグマ株式会社へ入社。

お客様の真の相談相手になりたいと考え、親身なコンサルティングを心がける。お客様の現状と将来目標をしっかりと分析し、目標を達成するためのプランを立案。金融商品も証券アナリストの目線から厳選。

【趣味】ワイン、ゴルフ、社交ダンス、YouTubeで猫とカワウソの動画を見ること

【講師実績】名古屋証券取引所IRエキスポ2019、資産運用基礎講座