昨今、「S&P500」や「オール・カントリー(オルカン)」などといった「インデックスファンド」が一般に知られるようになりました。

実際に投資されている方も多いのではないでしょうか。

そもそもインデックスファンドってなに?インデックスファンドの中身って安心なの?

お客様と話していても、「なんとなくうまくいきそうなもの」「みんな投資しているから」といった理由で保有されている方が多く、具体的な中身や商品概要をご存じないケースもあります。

本コラムでは、インデックスファンドの仕組みや特徴についてわかりやすく解説していきますので、インデックスファンドの特徴を知ったうえで投資の選択ができるようにしましょう。

インデックスファンドとはなにか?

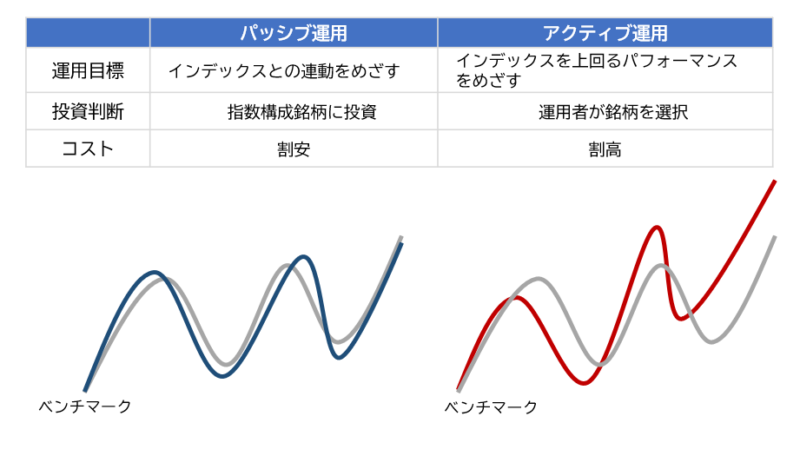

インデックスファンドとは、特定の指数(インデックス)に連動することを目標に運用するファンド(投資信託)のことです。パッシブファンドとも呼ばれます。

インデックスの指標には、日経平均株価やNYダウのような株価指数や、債券指数なども使われます。こうした基準となる指標は、インデックスファンドの「ベンチマーク」と呼ばれます。

また、インデックスファンドとよく対比されるものに、アクティブファンドがあります。

アクティブファンドとは、あらかじめ決められたベンチマークを上回る運用成績を目指すファンドのことです。ファンドマネージャーが積極的・戦略的に投資対象、組入れ比率、売買タイミング等の投資判断を行い運用します。

よくある質問に、「インデックスファンドも中身の入れ替えはありますか?」のようなものがあります。答えは「ある」です。

では、どのようにインデックスファンドの中身が決められていくのか、順番に解説してきます。

インデックスの採用基準

ます、インデックスファンドがベンチマークとしている指数(インデックス)に「選定基準(ルール)」というものがあります。S&P500の場合を事例として挙げてみましょう。

・米国企業であること

・時価総額が53億ドル以上であること

・浮動株※比率が50%以上であること

※大株主などの安定した株主に保有される株式ではなく、市場で流通し、売買されている株式のこと。

・直近の四半期連続黒字であること

これらの条件を満たした企業がS&P500の構成銘柄として採用されます。

構成銘柄は年に1回(6月に)見直され、状況に応じて入れ替えが行われます。

イメージとしては、良い銘柄を積極的に採用していくというよりは、基準に合わない銘柄を取り除いてくれるといった感覚に近いです。

インデックスファンドの運用方法

ベンチマークである指数(インデックス)自体も入れ替わっていく中で、インデックスファンドにもベンチマークに忠実に近づけるために様々な運用手法をとっています。

代表的なものとして、完全法・層化抽出法・最適化法といった方法があります。それぞれ解説していきます。

≪完全法≫

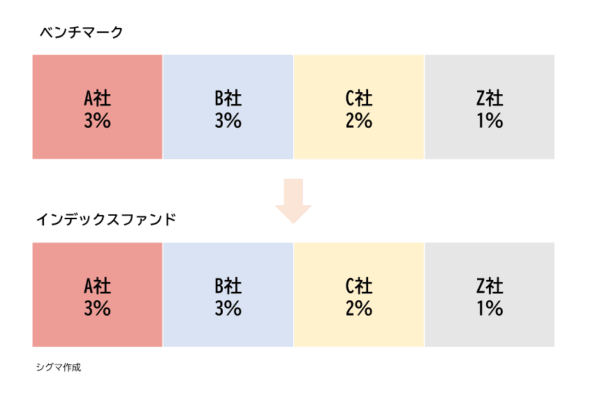

ベンチマークと同等の銘柄比率をファンド内で再現する方法です。

例として、ベンチマークが1000銘柄で構成されている場合、ファンドも同様に1000銘柄を保有します。また、各企業の構成比率も同じように保有します。例えば、A社が3%、B社が1%の構成比率となっているベンチマークで、運用残高100億円のファンドがあれば、A社を3億円分、B社を1億円分保有することとなります。

メリット

ベンチマークとの連動性は高く理想的な手法

デメリット

全銘柄を保有する資金が必要であり、売買頻度も多くなる傾向があるためコストが高くなる

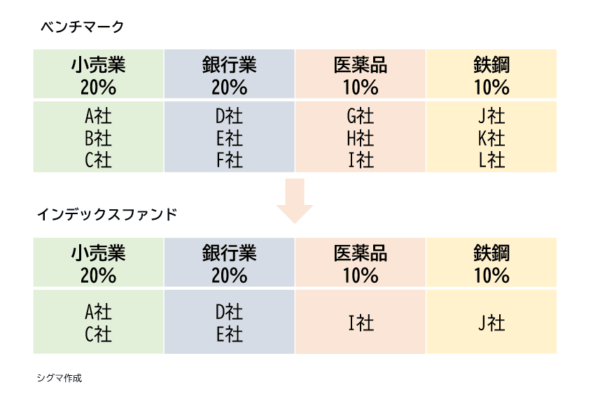

≪層化抽出法≫

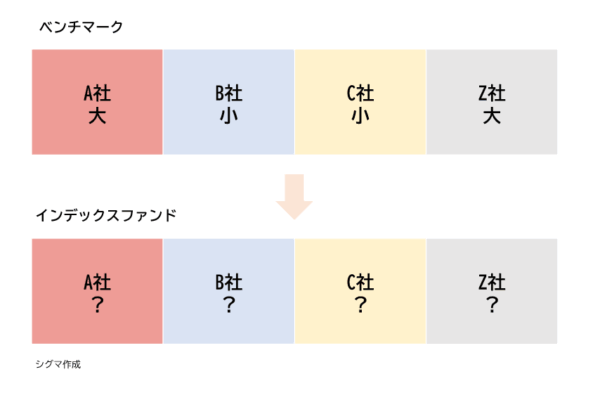

多数の銘柄群をある基準に基づいていくつかのグループわけ(層化)を行い、各グループから銘柄を選定する方法です。

株式であれば、時価総額に基づいた企業規模や業種などを基準にグループわけを行い、ベンチマークを構成する各グループの比率と等しくなるように個別銘柄を選定します。

メリット

全銘柄を購入することなくベンチマークに近い値動きを再現することができる

デメリット

ベンチマークの連動性という点では完全法に劣る

≪最適化法≫

最適化法とは、統計学などを用いた計量モデルによって最適化計算を行い、ベンチマークとの連動を目指す手法です。ここでの最適化とは、与えられたいくつかの条件の中でファンドがベンチマークと連動するような銘柄の比率決定ことをさします。

メリット

全銘柄を購入することなくベンチマークに近い値動きを再現することができる

デメリット

構成銘柄数が少ないため、時間の経過とともにベンチマークとの連動性が低下し、リバランス(銘柄の比率調整)が必要となる

ベンチマークとファンドの値動きに乖離が生じないために行っていること

ベンチマークとファンドの値動きに対する乖離度合いは、「トラッキングエラー」という指標を使って表すことができます。トラッキングエラーの数値が小さいほどベンチマークに近い値動きが再現できていることを示し、精度の高いインデックスファンドといえます。

インデックスファンドはパフォーマンスではなく、トラッキングエラーの水準で評価されることが一般的です。

では、そのトラッキングエラーを抑えるために、運用会社は何をしているのでしょうか。

銘柄のモニタリング

インデックスファンドを構成する銘柄のモニタリングを日々行います。株式であれば、公募増資(会社が新株を発行し、投資家に資金を募ること)や、発行済株式数(会社が発行した株式の総数)の増減などのモニタリングします。

トラッキングエラーの要因分析

ファンドマネージャーはトラッキングエラーが何によって生じているのかを特定する要因分析を定期的に行っています。この分析は統計学や数理モデルを用いて、連動性を高めることのできる銘柄の最適な構成比率を算出し調整を行います。その調整はファンドマネージャーの手腕によります。

先物取引の活用

ベンチマークとの乖離を抑えるひとつの手段として先物取引を活用することがあります。先物取引とは、将来の銘柄等の価格を現時点で確定し売買する取引をいいます。

先物取引はわずかな証拠金で現物資産への投資に近い効果を得られることが特徴で、資金の都合上、現物資産を購入することが一時的に困難な時に使われたりもします。

その他インデックスファンドについて

ここまでは株式のインデックスファンドについてご説明してきましたが、株式以外のインデックスファンドもあります。株式の変動(リスク)を抑えたい方は、一般的に株式と逆相関関係と言われている債券インデックスファンドなど保有してみると良いかもしれません。

日本債券

NOMURA―BPI総合指数などが代表的指数。日本の国債や社債の主要銘柄に投資。

海外債券

FTSE世界国債インデックスなどが代表的指数。海外の国債や社債の使用銘柄に投資。

国内REIT

東証REIT指数などが代表的指数。東京証券取引所に上場している不動産投資信託(J-REIT)に投資。

海外REIT

S&P先進国REITインデックスなどが代表指数。先進国の主要REIT銘柄に投資。

インデックスファンドに投資する際の注意点・まとめ

インデックスファンドがどのように作られているかについて解説してきました。

それを踏まえた投資する上での注意点を挙げておきます。

〇資産成長させるという動きを積極的にとっているわけではない

ベンチマークであるインデックスは、その市場の値動きを図る尺度のようなものです。その目的に照らして、基準に合わない銘柄を取り除くために「採用基準」を定めているとも言えます。

したがって、インデックスファンドは、インデックスに連動させることを目標としており、資産を成長させるために銘柄選定をしているわけではないのです。例えば、現在の会社の規模は小さいが「今後成長が見込めそうな企業」を組み入れようとしているわけではありません。その市場(例えば米国株市場、日本株市場など)の全体的な成長を見込んで投資するイメージです。もし、企業の成長や、より積極的な値上がりを期待したい場合には注意が必要です。

〇リスクを軽減する機能はない

相場の下落時に指標となるベンチマークが下落する際、インデックスファンドはいかにトラッキングエラー(ベンチマークとの乖離)を抑えるかのみを目標として運用しているため、ベンチマークが下落する時は、同様に下落することが良いインデックスファンドとなります。したがってリスクを軽減する機能などを期待して保有するのは危険といえます。

〇各インデックスファンドの手法に注意

インデックスファンドの運用方法も複数あり、手法によってはインデックス(指数)に組み入れている銘柄すべてを保有しているわけではないことも知っておくとよいでしょう。

まとめ

YouTubeなどのインターネット情報でインデックスファンドの知名度が急速に高まりました。手軽さや低コストで投資人口が広く増えていくことは望ましいことと考えます。一方で、「インデックスファンドで運用しておけば間違いない。」「YouTubeで紹介されていたから」などの理由だけで選択するのではなく、ファンドの中身や概要をしっかりと理解したうえで、ご自身の状況(投資経験・ご資産状況など)と照らし合わせて検討されることをお奨めします。

特徴やリスクを事前に知っておけば、「こんなはずではなかった。」が防ぐことができ、資産形成の強い味方になってくれると思います。

シグマ株式会社

ファイナンシャルプランナー(AFP)

大学卒業後、日興コーディアル証券(現SMBC日興証券)にて資産運用コンサルタントに従事。その後、みずほ銀行を経て、シグマ株式会社に入社。お客様のことを深く知って、お気持ちに寄り添ったアドバイスを心がける。お客様毎にライフプランに最適な資産運用を提案することはもちろんのこと、相続・遺言などにも強み。

【趣味】 神社仏閣巡り、甘味食べ歩き

【座右の銘】 日日是好日