公的年金だけでは足りない老後の生活費を、投資信託などの金融商品を活用して無理なく用意する老後資金のことを「じぶん年金」と呼ばれています。

少し前の話ですが、「老後資金2000万円問題」が話題になってからは、将来のお金のことを気にされて相談に来られる方が多くなってきています。

特に40代後半くらいになってくると、リタイア後のお金のことを徐々に意識し始められる方が増えているように思います。一方で、子供の教育費が増え始めるのもこの時期で、なかなか思うように老後資金が貯められないと感じる方も多いのではないでしょうか。

本コラムでは、40代の家計の特徴と、「じぶん年金」を作る際の注意点について相談事例を交えながら解説致します。

まずは「じぶん年金」を作る上でのポイントを2点挙げたいと思います。

1 「ゴールまでの運用期間を考える」

仮に、リタイア期である65歳を運用ゴール地点として定めるのであれば、40代だと20年ほどの運用期間があります。これは投資を考える上では、まだまだ十分に時間があると言えそうです。ただし、40代は30代と比較して収入や資産は増えているものの、ゴールが近づくにつれて徐々にリスクを抑えていくことも検討し始める時期と言えるでしょう。

2 「支出が大きくなりそうな時期を把握する」

人生で最も出費が大きくなるのは教育資金と住宅資金と言われています。一般的には40代後半から50代の頃にお子様が大学生になられるなど、教育に係る支出がピークを迎えることが多くなります。ちなみに大学の入学費用や授業料などで、一人あたり年間200万円以上かかることも考えられます。また両親の介護などの援助資金も必要になるかもしれません。30代に比べて収入は多くなっていても、それ以上に支出が増えやすい時期とも言えるでしょう。突出的な支出に備えて、いつでも引き出せるように流動性についても気を付ける必要があります。

弊社では、運用計画を立てる上で、まずはライフプランシミュレーションを作成します。

直近のご相談事例から、ライフプランシミュレーションを活用した運用計画について紹介したいと思います。比較して考えてみたいと思います。

ご相談事例

事例1)相談者:A様 男性(45)会社員

年収700万円、年間支出600万円 金融資産1500万円

「自分の老後が心配で、どう準備していけば良いですか?」というご相談がありました。

弊社では、まず、ヒアリングシート(家族構成・資産状況・家計状況のヒアリング)を活用して、A様の老後のお考えをしっかりとお聞きしました。そのうえで、ライフプランを作成し将来のシミュレーションを行いました。

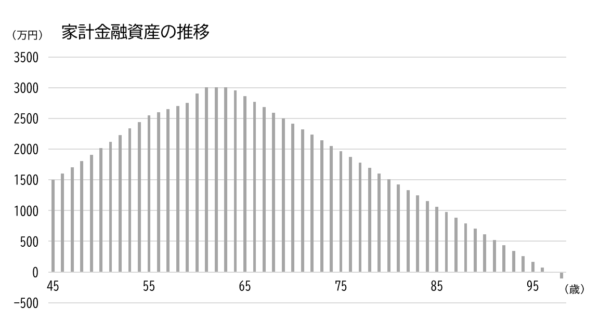

結果として、60歳までは毎年100万円ほど資産が増えていきますが、65歳をピークにその後は徐々に取り崩しとなることが予想されました。具体的には、ご希望の生活を送ろうとすると毎月7万円ほどが取り崩しとなる見込みです。

また、現状お持ちの金融資産約1500万円のうち、約1000万円についてはシミュレーション上では今後30年以上使わないこともわかりました。資産運用を考えるうえでは、30年以上も使わないのであれば、ある程度リスクを取っても積極的にリターンを求めることも可能と言えます。

◆A様のご要望

・60歳以降は収入減っても良いので余裕のある働き方をしたい

・年金以外で月10万円程度の収入が欲しい

・投資初心者なのであまり大きなリスクは取りたくない

◆目標設定

老後に毎月10万円を受け取れるような「じぶん年金」を作るために、「65歳までに金融資産を5000万円貯める」ことを目標としました。

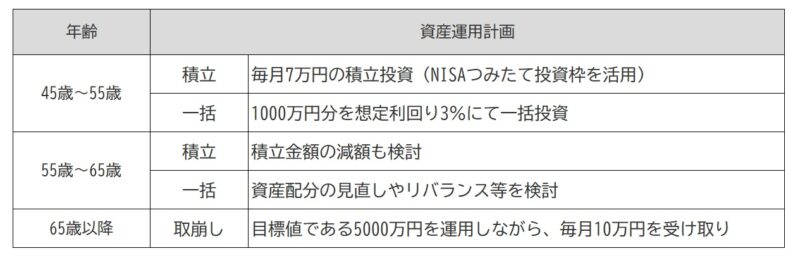

◆運用計画の策定

NISAを使って45歳から65歳まで積立投資をする

余剰資金1000万円を一括投資する

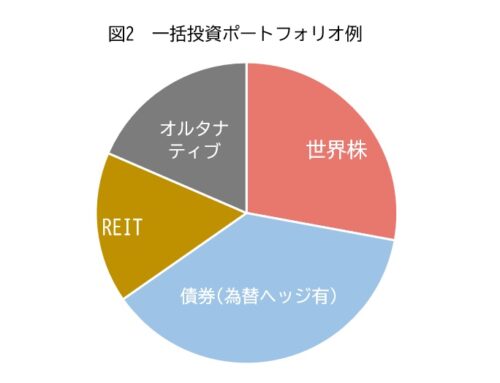

まずは、余剰資金の1000万円についてですが、先ほどのシミュレーションで「30年以上も使わない予定のお金」ではあったものの、A様が投資初心者であり、「リスクはあまりとりたくない」というご意向も踏まえて、リスクを抑えて3%(年率)のリターン目標と仮定しました。

1000万円を3%(年率)で運用ができたとすると、20年後の65歳時点ではおよそ1820万円になります。

5000万円を貯めるためには、残り3180万円を準備する必要があります。この残りの分をNISAを活用した積立投資で貯めることとしました。

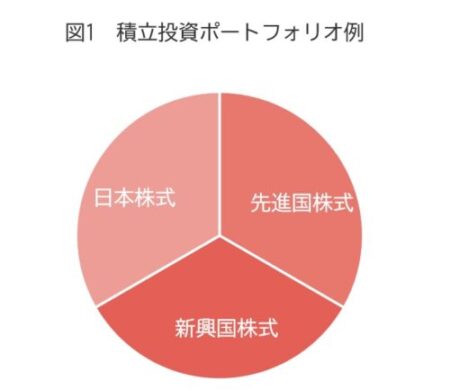

目標期間迄が20年と長期であることと、少額からスタートできることを考えて、NISAのつみたて投資枠ではリスクはあるものの高いリターンも見込める株式型の投資信託を提案しました。

A様が毎月拠出できる範囲で7万円ずつ積み立てを行い、年平均6%リターンが実現できたとすると65歳時点では約3200万円になります。(世界株の長期平均リターンは7%程度ともされています)

このように一括運用と積立投資を併用することで、計画としては5000万円が貯められる見込みとなりました。もちろん経済情勢などもあって予定通りにいかない可能性もありますが、まずはしっかりと計画をたてて、進捗状況によってプラン変更をしていくことが大切ではないかと考えています。

次のステップとして、3%や6%のリターンを実現するため、より具体的な資産配分についてみていきましょう。

ご参考:金融庁シュミレーション

このシミュレーションを活用すれば、積立投資については毎月いくら投資すれば良いか、一括投資については何%で運用出来れば良いか計算ができます。

◆ご提案内容

前半:45歳~55歳

45歳から55歳までは、株式へ投資する投資信託へ月7万円の積立投資を(NISAつみたて投資枠を活用)実行します。また、投資期先のリスクを考慮して投資対象を3つに分散しました。

当面使う予定のない資金(約1000万円)については突発的な支出が発生することに備えて、いつでも引き出せるような資産で大きく目減りすることを避けるために下記(図2)のように分散投資(ポートフォリオ運用)をご提案しました。

後半:55歳~65歳

勤労収入が徐々に減っていくことも想定され、積立投資の金額を減額することもありえます。また、65歳を目標地点とするならば、少しずつリスクを抑えていく必要もあります。定期的な進捗状況の確認と場合によってはポートフォリオの見直しも必要かもしれません。

65歳以降は年金生活となり、収入が少なくなることを考慮して、図1の積立投資した投資信託から徐々に、リスクの低減を目的として図2のようなポートフォリオ運用への移行も検討してもよいかもしれません。

先のことはわかりませんが、ある程度将来を想定しながら予め運用計画を立てることがお薦めです。

分かりやすくするために、下記のようにイメージ図を作成しました。

お客様からも、「この計画であれば無理なくじぶん年金を作れそうですね」とご納得いただけました。

「じぶん年金」をつくるうえで注意すべき点

最後に「じぶん年金」を作る上で注意点をお伝えしたいと思います。

年齢に応じて段階的にリスクを抑えていくこと

10年にわたって計画的に資産構築をしてきても、年金受取をスタートする直前に大きな資産の目減りがあると、それまでの計画や準備が水の泡となってしまうこともあります。

40代であれば、定年までは20年程度の運用期間がありますが、年齢と共に徐々に縮小していきます。途中経過でも大きな資産の目減りがあると、挽回が図れなくなってしまう恐れもあるため慎重な商品選択が必要となるでしょう。

商品特性を理解する

投資する商品ジャンルは多種多様で、それぞれに特徴があります。一見すると魅力的なようでも、何かしらのリスクやデメリットが潜んでいることもあります。以下に、よくあるご相談のなかから一例をあげてみます。

高配当株

高い配当が見込めることで、収入の足しにしたい人には魅力的です。しかし、配当はそもそも企業業績によって変動します。65歳以降の安定収入とみなすには相応のリスクもあります。業績が悪化すれば「減配」となる可能性もあり、「減配」となれば株価も大きく下落するダブルパンチにもなりえます。また最悪の場合は「無配」となってしまうことも想定しなくてはなりません。

毎月分配型の投資信託

定期収入を必要とする人にとって、毎月入ってくる分配金はニーズにあっているようにも考えます。しかし、分配金の仕組みは、実質的には運用資産の取り崩しとも言えます。利息や配当とは違って、毎月部分的に解約しているようなものでもあります。それを認識せず、純粋な利益として受け取っている投資家も多いように思います。毎月分配型投信の仕組みをしっかりと理解したうえで購入することが肝要です。

これらの商品が決して悪い訳ではありませんが、正しく商品特性を理解してじぶん年金をどう作っていけば良いか考えてみてはいかがでしょうか

シグマ株式会社

ファイナンシャルプランナー(CFP)

大学卒業後、大和証券に入社。 個人富裕層、法人顧客への資産運用設計コンサルタントに従事。営業表彰などを受賞。より地域に根差し、顧客本位な仕事をしたいと感じシグマ株式会社に入社。ファイナンシャルプランナーの上級資格である(CFP)を保有し、ライフプランに基づいた資産形成や資産運用のアドバイスはもちろんのこと相続や不動産など資産全般の相談に強みを持っている。

【趣味】 フットサル

【座右の銘】 思考は現実化する